A falta de apresentação das obrigações acessórias pode deixar a empresa inapta perante Cadastro Nacional da Pessoa Jurídica – CNPJ, e de quebra, notificações por parte da Receita Federal.

Mas, nós vamos te orientar sobre a regularização dessas pendências.

Ações da Receita Federal

Ao menos uma vez por ano, a Receita Federal analisa a situação dos contribuintes e notifica aqueles que estão “devendo” obrigações acessórias.

Essas obrigações acessórias são declarações e escriturações a que a empresa está sujeita e que deveria ter entregado no prazo estipulado.

Vamos conhecer as principais:

- Declaração de Débitos e Créditos Tributários Federais – DCTF

- Declaração Anual do Simples Nacional – Microempreendedor Individual – DASN-Simei

- Declaração de Informações Socioeconômicas e Fiscais – Defis

- Programa Gerador do Documento de Arrecadação do Simples Nacional – Declaratório -PGDAS-D

- Escrituração Contábil Fiscal – ECF

- Escrituração Fiscal Digital – EFD Contribuições

Essas obrigações acima listadas são as principais porque servem como confissão de dívida pelo contribuinte, por conterem a forma de cálculo e o tributo devido, “permitindo” que a Receita Federal conheça o valor do débito e realize a cobrança, caso não seja pago ou quitado incorretamente.

As obrigações acessórias comprovam o que o contribuinte fez no mês e no ano.

Consequências para a empresa

A falta de entrega de declarações e escriturações, quando a empresa estiver obrigada a apresentação, pode prejudicar a sua continuidade e visibilidade perante o mercado, impedindo também, a emissão da Certidão Negativa de Débitos.

Outro fator prejudicial para a empresa é a declaração de inaptidão do CNPJ que detalharemos a seguir.

Empresa inapta pela ausência de declarações

Uma empresa pode ser declarada inapta perante o CNPJ, quando, dentre outras situações, for omissa quanto ao cumprimento de obrigações acessórias.

Ou seja, quando estiver obrigada, deixar de apresentar declarações ou escriturações, pelo prazo de, no mínimo, 90 dias, contado da data estabelecida pela legislação para sua apresentação.

Instrução Normativa RFB nº 2.119/2022, art. 38, I

Como saber se a empresa foi declarada inapta?

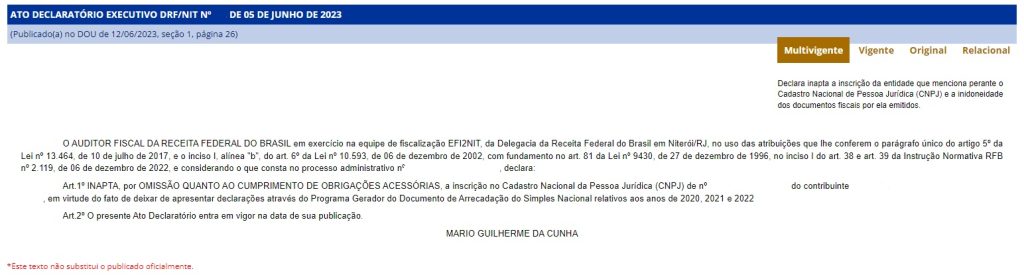

Cabe ao Auditor-Fiscal da Receita Federal emitir o Ato Declaratório Executivo – ADE de declaração de inaptidão, que será publicado no site da RFB ou, alternativamente, no Diário Oficial da União, com a relação das inscrições no CNPJ das empresas omissas de declarações e escriturações.

Entretanto, a empresa declarada inapta, pode regularizar sua situação mediante entrega, por meio da Internet, das declarações e escriturações exigidas.

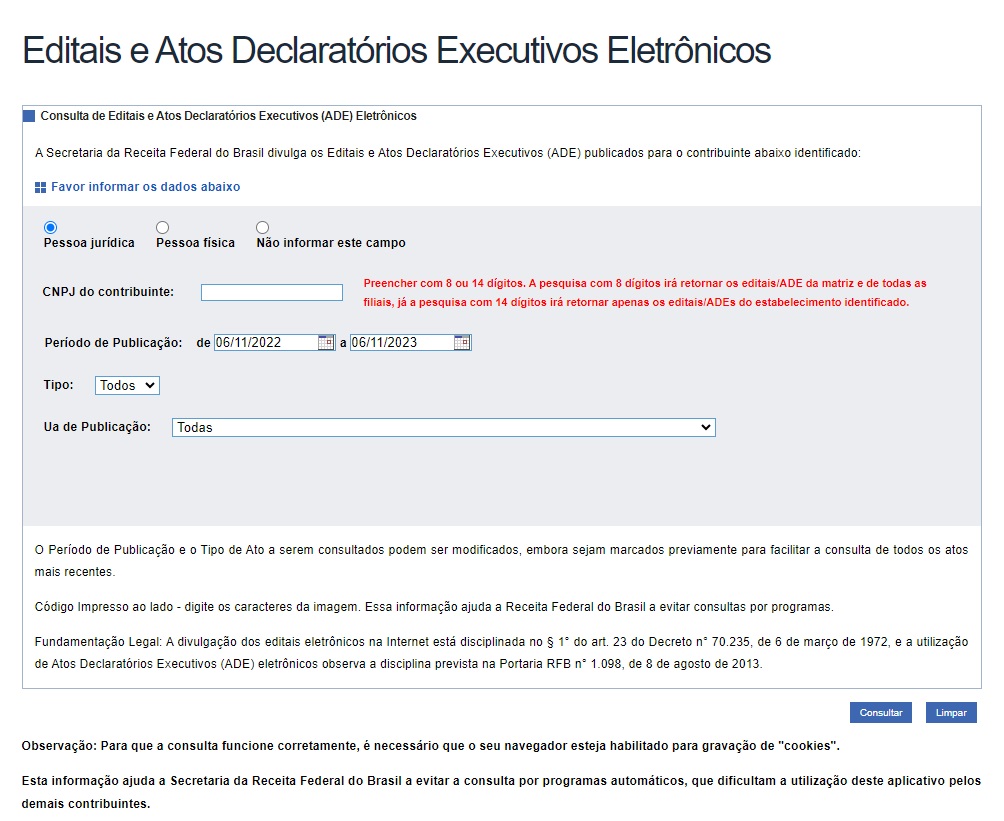

O ADE, na maioria dos casos, é publicado no site da Receita Federal no aplicativo “Editais e ADE eletrônicos”.

Quando houver a publicação do e-ADE, será enviada uma mensagem informativa sobre esta publicação na Caixa Postal Eletrônica do Portal e-CAC.

Deste modo, quando o contribuinte houver cadastrado endereço eletrônico ou números de celulares para recebimento de alertas no aplicativo da Caixa Postal Eletrônica será também alertado por e-mail ou por SMS a respeito da existência dessa mensagem importante.

Veja a seguir a tela de consulta:

Exemplo de ADE

Importância do sistema Jettax

Sabemos da dificuldade diária para o controle fiscal das empresas.

Utilizando o Prevenção da Jettax, você saberá antes de receber as notificações, sobre as pendências dos seus clientes.

Conte com a nossa inteligência fiscal, que possui soluções para aprimorar a sua rotina e potencializar os seus resultados. Saiba mais, clicando na imagem a seguir.

Prejuízos causados pela inaptidão

Os prejuízos causados pela inaptidão da empresa são os mais variados:

- impedimento dos integrantes do Quadro de Sócios e Administradores – QSA participarem de novas inscrições no CNPJ;

- possibilidade de baixa de ofício da inscrição no CNPJ;

- invalidade da utilização da inscrição para fins cadastrais (inclusão no Cadastro Informativo de Créditos Não Quitados do Setor Público Federal – Cadin);

- Impedimento para:

a) participar de concorrência pública;

b) celebrar convênios, acordos, ajustes ou contratos que envolvam desembolso, a qualquer título, de recursos públicos, e respectivos aditamentos;

c) obter incentivos fiscais e financeiros;

d) realizar operações de crédito que envolvam a utilização de recursos públicos; e

e) transacionar com estabelecimentos bancários, inclusive quanto à movimentação de contas correntes, à realização de aplicações financeiras e à obtenção de empréstimos

Impedimento para emissão de documentos fiscais eletrônicos

Além dos prejuízos relacionados acima, que são terríveis, talvez o pior deles seja o fato de a empresa ficar impedida de emitir documento fiscal eletrônico, que impossibilita a sua operação.

Efeitos da nulidade ou a inidoneidade de documentos fiscais

É considerado inidôneo, não produzindo efeitos tributários para a pessoa física ou empresa contratante (tomadora) do serviço/adquirente da mercadoria, o documento emitido por empresa cuja inscrição no CNPJ tenha sido declarada inapta ou baixada, conforme as disposições do art. 51 da Instrução Normativa RFB nº 2.119/2022.

Assim, os valores contidos no documento não poderão ser:

- deduzidos como custo ou despesa, na determinação da base de cálculo IRPJ e da CSLL;

- deduzidos na determinação da base de cálculo do IRPF;

- utilizados como crédito do IPI, do PIS/Pasep e da Cofins; e

- utilizados para justificar qualquer outra dedução, abatimento, redução, compensação ou exclusão relativa aos tributos administrados pela RFB.

Responsabilização dos sócios pelos débitos em cobrança

Sendo a empresa declarada inapta, a cobrança administrativa e o encaminhamento, para fins de inscrição da dívida e execução fiscal, de créditos tributários devem ser efetuados com a indicação dessa circunstância e com a identificação dos responsáveis tributários correspondente.

Ou seja, os sócios podem ser responsabilizados e os seus bens executados.

Baixa por inaptidão

A empresa que permanecer inapta, terá sua inscrição baixada assim que cumprido o prazo necessário para execução desta providência, e as eventuais obrigações tributárias não cumpridas poderão ser exigidas dos responsáveis tributários (sócios).

Como regularizar uma empresa inapta?

Para regularizar a situação de inaptidão, a empresa com falta de entrega das declarações e/ou escriturações, deve apresentá-las, sujeitando-se às multas pela falta de apresentação.

Inaptidão de inscrições no CNPJ em 2023

Conforme notícia publicada, a “Receita Federal irá processar novo lote de inaptidão de inscrições no CNPJ em razão de omissão de obrigações acessórias”, estimando que até 1,8 milhão de inscrições no CNPJ sejam declaradas inaptas até o final de 2023.

Para que a empresa não seja declarada inapta, o contribuinte precisa resolver as omissões de escriturações e de declarações dos últimos 5 anos.

Identificação das omissões

Para consultar a existência de omissões na entrega de suas obrigações acessórias, o contribuinte deve acessar o Centro Virtual de Atendimento ( Portal e-CAC) no serviço “Certidões e Situação Fiscal”, nos itens “Consulta Pendências – Situação Fiscal”.

Regularização das omissões (obrigações acessórias)

A regularização das pendências relativas à falta de entrega das obrigações acessórias poderá ser feita com a apresentação, por meio da Internet ou, alternativamente, com a comprovação de que a entrega já foi efetuada.

Caso tenha sido entregue, poderá ser necessário contatar a Receita Federal, por um dos canais de atendimento remoto (Online – Chat) ou presencial, para formalizar a apresentação dos documentos e comprovar a entrega.

Se a omissão decorrer de incorreções cadastrais como, por exemplo, o erro na indicação da natureza jurídica no CNPJ, erro na data de baixa por incorporação, falta da efetivação da baixa da pessoa jurídica no CNPJ, será necessário transmitir o ato de alteração cadastral pertinente para conseguir eliminar a omissão.

A regularização acontecerá de modo automático, exceto no caso de ocorrências que indiquem a incompatibilidade dessas declarações/escriturações com alguma situação de fato, de conhecimento pela RFB.

Para verificar se a regularização da omissão ocorreu após a transmissão, o que leva em média, pelo menos, 20 minutos, pode-se utilizar o serviço Certidões e Situação Fiscal – Consulta Pendências – Situação Fiscal no Portal e-CAC.

MEI

Nos períodos em que estiver enquadrado como MEI, o contribuinte deverá entregar a Declaração Anual Simplificada do Microempreendedor Individual – DASN-Simei.

Empresas do Simples Nacional

Nos períodos em que estiver enquadrada como optante do Simples Nacional, será necessário que a empresa preencha o PGDAS-D e a DEFIS, ainda que esteja inativa ou sem débitos a declarar.

Saiba mais sobre Empresa com movimento, sem movimento e inativa

Lucro real e lucro presumido – ECF

Empresa com falta de entrega da Escrituração Contábil Fiscal – ECF, precisa estar atenta para os períodos das escriturações, pois abrangem todos os dias do ano-calendário, desde a data da efetiva abertura do CNPJ até a data da baixa, quando for o caso.

Se houver o desenquadramento do Simples Nacional ou da condição de MEI, durante o ano-calendário, será necessário entregar as escriturações e a ECF referente ao ano-calendário em que houve o desenquadramento.

A entrega da DCTF com a informação de inatividade só supre a omissão da ECF quando a inatividade contemple todo o ano-calendário, o que não ocorre, geralmente, nas hipóteses de desenquadramento durante o ano-calendário.

Sociedade em Conta de Participação – SCP

Na situação em que a empresa é Sócia Ostensiva, é importante atentar-se para que a escrituração de cada Sociedade em Conta de Participação, possua o CNPJ da SCP adequadamente informado no campo correto da escrituração. Cada uma das SCPs e a própria PJ Sócia Ostensiva devem ter todos os períodos cobertos por uma escrituração.

Você sabe O que é Sociedade em Conta de Participação?

Demais orientações para regularização

Mais orientações sobre o Termo de Intimação por Omissão na Entrega de Declarações relacionadas a:

- Pessoa Jurídica Inativa

- Pessoa Jurídica sem Débitos a Declarar na DCTF

- Pessoa Jurídica com Débitos a Declarar na DCTF

- Pessoa Jurídica sujeita à entrega da ECF

- Pessoa Jurídica sujeita à entrega da EFD-Contribuições

- Pessoa Jurídica ou Entidade sujeita à entrega de DCTFWeb

- Pessoas Jurídicas com maior Receita Bruta (RB) ou que optaram por migrar antecipadamente

- Optantes do Simples Nacional e demais Pessoas Jurídicas e Entidades obrigadas à DCTFWeb

- Microempreendedor Individual – MEI e demais Pessoas Jurídicas obrigadas à DCTFWeb apenas se houver fato gerador

- Órgãos Públicos

- Representações Diplomáticas ou Entidades Extraterritoriais obrigadas apenas se houver fato gerador

- Suspensão por Interrupção Temporária das Atividades

Podem ser verificadas aqui

Veja também

FAQ - Perguntas frequentes

Uma empresa pode ser baixada de ofício por ser declarada inapta?

Sim. A empresa que permanecer inapta terá sua inscrição baixada assim que cumprido o prazo necessário para execução desta providência, e as eventuais obrigações tributárias não cumpridas poderão ser exigidas dos responsáveis tributários da pessoa jurídica, atendidos os requisitos da legislação específica.

Como regularizar a inaptidão da empresa, por omissão de obrigações acessórias?

A regularização da inaptidão decorrente da omissão no cumprimento das obrigações acessórias é obtida com a entrega das declarações/escriturações exigidas, feitas por meio da Internet ou com a comprovação de que a entrega foi efetuada oportunamente, de acordo com a Instrução Normativa RFB nº 2.119/2022, art. 39.