As empresas optantes pelo Simples Nacional também estão sujeitas ao cumprimento de obrigações específicas para este regime. Essas obrigações incluem:

- Pagamento dos tributos devidos no Simples Nacional;

- Emissão de notas fiscais;

- Escrituração fiscal;

- Declaração anual do Simples Nacional;

- Cumprimento das normas trabalhistas e previdenciárias.

É importante que as empresas optantes pelo Simples Nacional cumpram todas as obrigações nos prazos, para evitar penalidades fiscais e até a exclusão do regime.

Emissão de documentos fiscais

A emissão de documentos fiscais também é aplicável para a empresa optante pelo Simples Nacional, em acordo com operações realizadas e a legislação que rege os estados, DF e municípios, onde estiver estabelecida.

Na prestação de serviço sujeita ao ISS, a empresa utilizará a Nota Fiscal de Serviços, conforme modelo aprovado e autorizado pelo município ou DF. Podendo ser outro documento fiscal, autorizado conjuntamente pelo estado e pelo município.

A utilização dos documentos fiscais fica condicionada à:

- inutilização dos campos destinados à base de cálculo e ao imposto destacado, de obrigação própria, sem prejuízo do crédito de ICMS para terceiros; e

- indicação, no campo destinado às informações complementares ou, em sua falta, no corpo do documento, por qualquer meio gráfico indelével, das expressões:

“DOCUMENTO EMITIDO POR ME OU EPP OPTANTE PELO SIMPLES NACIONAL”; e

“NÃO GERA DIREITO A CRÉDITO FISCAL DE IPI”

Sublimite excedido e tratamento nos documentos

A ME ou EPP ficará impedida de recolher o ICMS e o ISS pelo Simples Nacional, por haver excedido o sublimite vigente, precisando observar que:

- não se aplica a inutilização dos campos mencionados acima; e

- o contribuinte deverá consignar, no campo destinado, às informações complementares ou, em sua falta, no corpo do documento, por qualquer meio gráfico indelével, as expressões:

“ESTABELECIMENTO IMPEDIDO DE RECOLHER O ICMS/ISS PELO SIMPLES NACIONAL, NOS TERMOS DO § 1º DO ART. 20 DA LEI COMPLEMENTAR Nº 123, DE 2006”;

“NÃO GERA DIREITO A CRÉDITO FISCAL DE IPI”.

Saiba como funcionam Os sublimites do Simples Nacional

Tratamento da substituição tributária

Quando a ME ou EPP revestir-se da condição de responsável, inclusive de substituto tributário, fará a indicação alusiva à base de cálculo e ao imposto retido no campo próprio ou, em sua falta, no corpo do documento fiscal utilizado na operação ou prestação.

Devolução de mercadoria

Na hipótese de devolução de mercadoria a contribuinte não optante pelo Simples Nacional, a ME ou EPP fará a indicação no campo “Informações Complementares”, ou no corpo da Nota Fiscal Modelo 1, 1-A, ou Avulsa, da base de cálculo, do imposto destacado, e do número da nota fiscal de compra da mercadoria devolvida.

Documento de entrada

Em caso de emissão de documento fiscal de entrada relativo à operação ou prestação sujeitas ao regime de substituição tributária, tributação concentrada em uma única etapa (monofásica) e sujeitas ao regime de antecipação do recolhimento do imposto com encerramento de tributação, a ME ou a EPP fará a indicação da base de cálculo e do ICMS porventura devido no campo “Informações Complementares” ou, em sua falta, no corpo do documento.

NF-e (modelo 55)

Para a emissão da Nota Fiscal Eletrônica (NF-e), modelo 55, não se aplicam os itens anteriores (sublimite excedido, substituição tributária, devolução de mercadoria e documento de entrada), sendo necessária, apenas, a indicação da BC e do ICMS devido, nos campos correspondentes.

(manual de especificações e critérios técnicos da NF-e)

Serviço sujeito ao ISS

Na prestação de serviço sujeito ao ISS, cujo imposto for de responsabilidade do tomador, o emitente fará a indicação alusiva à base de cálculo e ao imposto devido no campo próprio ou, em sua falta, no corpo do documento fiscal utilizado na prestação, naquilo que couber.

Emissor de Cupom Fiscal – ECF

A utilização do equipamento Emissor de Cupom Fiscal – ECF, obedecerá as normas estabelecidas nas legislações dos estados e DF.

Nota fiscal com direito a crédito

A empresa do Simples Nacional que emitir nota fiscal com direito ao crédito, consignará no campo destinado às informações complementares ou, em sua falta, no corpo da nota fiscal, a expressão:

“PERMITE O APROVEITAMENTO DO CRÉDITO DE ICMS NO VALOR DE R$…; CORRESPONDENTE À ALÍQUOTA DE…%, NOS TERMOS DO ART. 23 DA LEI COMPLEMENTAR Nº 123, DE 2006”.

Mais informações estão disponíveis nos arts. 58, 60 a 62 da Resolução CGSN nº 140/2018 e na legislação pertinente ao estado.

Importância das notas fiscais

As operações da empresa (compra e venda de mercadoria, prestação e contratação de serviços), serão comprovadas por meio dos documentos fiscais a elas relacionados, cuja guarda é necessária para apresentação em possível fiscalização, e para proteger a empresa contra fraudes e crimes fiscais.

Sabendo disso, a Jettax está preparada para ajudar no processo de captura e controle desses documentos, oferecendo soluções que automatizam o processo de gerenciamento de documentos fiscais, resultando em economia de tempo, garantindo que a empresa esteja em dia com as obrigações fiscais.

Livros fiscais

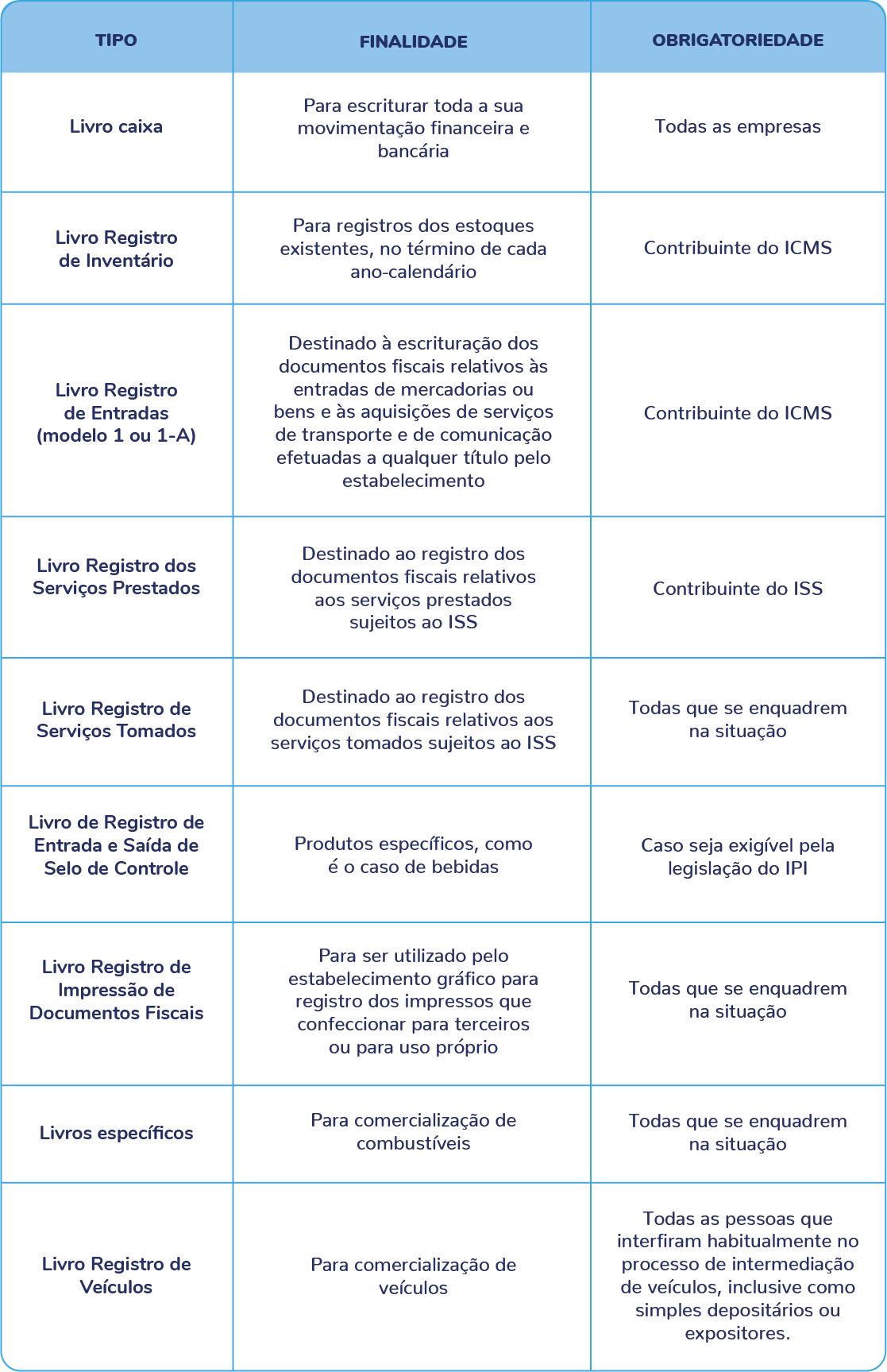

Os livros fiscais também são obrigações das empresas do Simples Nacional, sendo necessária a adoção dos registros e controles das operações e prestações por ela realizadas, na forma da tabela a seguir:

Escrituração Contábil Digital – ECD

As empresas optantes pelo Simples Nacional estão dispensadas da apresentação da Escrituração Contábil Digital – ECD, quando não tiverem recebido aporte de capital de investidor-anjo.

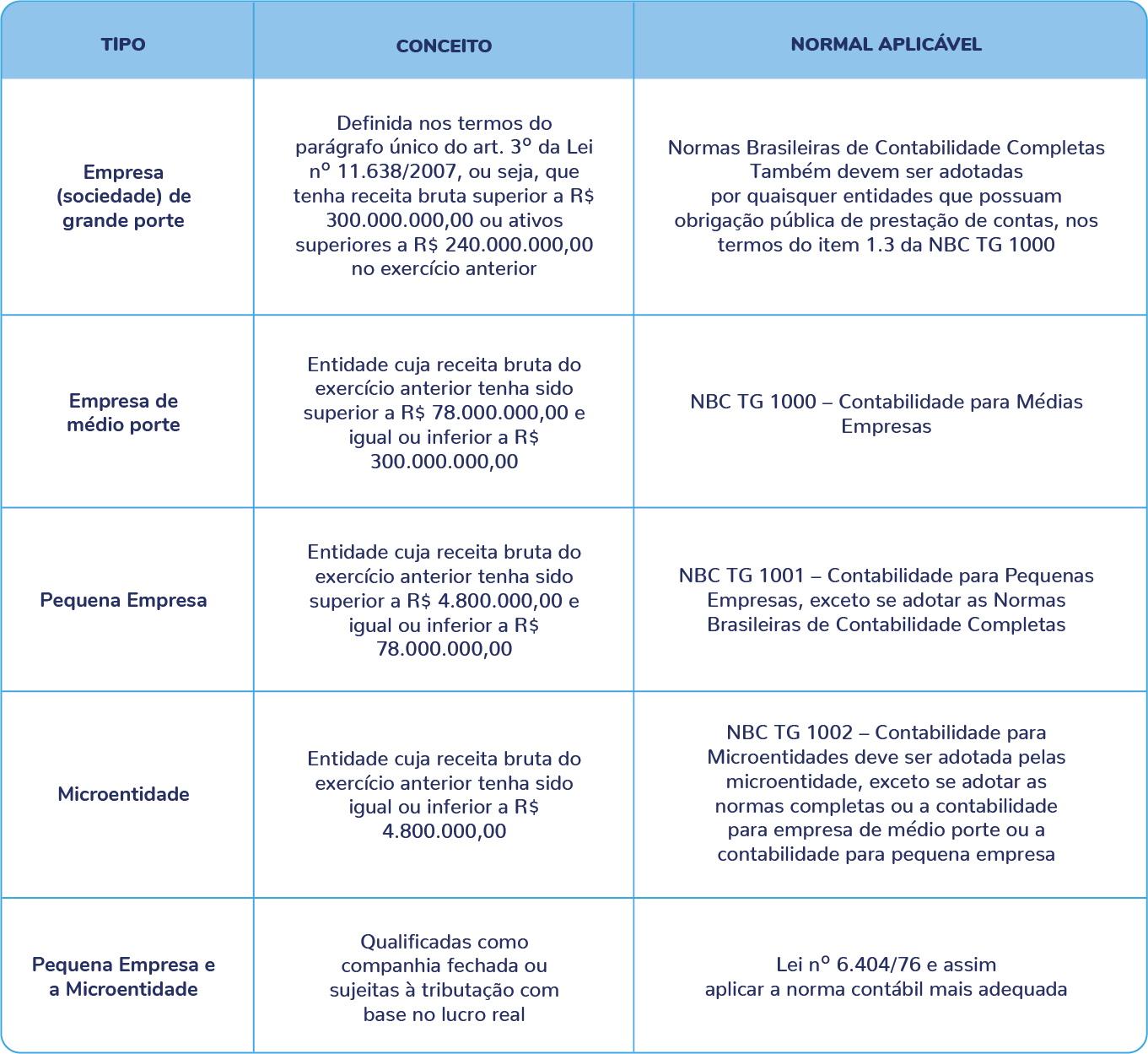

Porém, quando enquadradas neste caso de dispensa da ECD, para fins da legislação contábil (Resolução CFC nº 1.330/2011 (ITG 2000 – Escrituração Contábil)/societária (Código Civil, arts. 1.179 a 1.195), é necessário a apresentar a escrituração contábil, conforme o porte da empresa, de acordo com o quadro a seguir:

Veja também: ECD (Escrituração Contábil Digital) Ebook: Manual da ECD 2023

PGDAS-D

O Programa Gerador do Documento de Arrecadação do Simples Nacional – Declaratório (PGDAS-D), é um sistema eletrônico utilizado para o cálculo dos tributos devidos no regime simplificado e está disponível no Portal do Simples Nacional.

Seu preenchimento é mensal, independentemente se a pessoas jurídica tem ou não movimento.

As informações transmitidas pelo PGDAS-D, possuem caráter declaratório, resultando em confissão de dívida e instrumento hábil e suficiente para a exigência dos impostos/contribuições que não tenham sido recolhidos.

Saiba mais em Principais informações sobre o PGDAS-D

DEFIS

A DEFIS – Declaração de Informações Socioeconômicas e Fiscais, é uma obrigação acessória que possui informações relacionadas a:

- receita bruta anual

- despesas

- lucros

- número de funcionários, e

- indicadores socioeconômicos (localização da empresa, setor de atividade e outros fatores demográficos)

Essa declaração é obrigatória para as empresas optantes pelo Simples Nacional, apresentada pelo menos anualmente, desde que enquadradas no regime, no período da declaração.

Mais informações em Entrega da DEFIS

DAS

O DAS é o Documento de Arrecadação do Simples Nacional, utilizado pelas empresas optantes pelo regime simplificado, para pagar os tributos devidos.

Caso a ME ou a EPP possua filiais, o recolhimento do DAS, deverá ser por intermédio da matriz em um único documento de arrecadação, sendo necessário informar as receitas por estabelecimento.

DIRF e EFD-Reinf

As empresas do Simples Nacional estão sujeitas à DIRF, que será dispensada para os fatos geradores ocorridos a partir de 1º/1/2024.

Também estão sujeitas à EFD-Reinf, conforme o cronograma.

Saiba mais em IRRF e PCC na EFD-Reinf.

DCTFWeb e DCTF

As empresas do Simples Nacional devem apresentar a DCTFWeb, nas condições previstas pela Instrução Normativa RFB nº 2.005/2021.

Em relação à DCTF, existe a dispensa de apresentação quando essas empresas não estejam sujeitas ao pagamento da Contribuição Previdenciária sobre a Receita Bruta – CPRB.

EFD-Contribuições

A EFD-Contribuições não será entregue pelo Simples Nacional, em relação aos períodos abrangidos por esse regime (Instrução Normativa RFB nº 1.252/2012).

EFD-ICMS/IPI

A apresentação será conforme a legislação do estado ou Distrito Federal, a que a empresa esteja sujeita.

eSocial

O eSocial também faz parte das obrigações a serem cumpridas pelas empresas optantes pelo Simples Nacional, de acordo com as orientações do Manual de Orientação do eSocial.

DESTDA

A DeSTDA é a Declaração do Simples Nacional relativa à Substituição Tributária e Diferencial de Alíquota criada pelo Ajuste SINIEF nº 12/2015, para declarar o ICMS:

- retido como Substituto Tributário (operações antecedentes, concomitantes e subsequentes);

- devido em operações com bens ou mercadorias sujeitas ao regime de antecipação do recolhimento do imposto, nas aquisições em outros estados e Distrito Federal;

- devido em aquisições em outros estados e no Distrito Federal de bens ou mercadorias, não sujeitas ao regime de antecipação do recolhimento do imposto, relativo à diferença entre a alíquota interna e a interestadual;

- devido nas operações e prestações interestaduais que destinem bens e serviços a consumidor final não contribuinte do imposto.

No estado de São Paulo, essa declaração é regulada pela Portaria CAT nº 23/2016, com entrega em arquivo digital, que deverá ser gerado e transmitido por meio do Sistema Eletrônico de Documentos e Informações Fiscais – SEDIF-SN, de acordo com o Ato COTEPE/ICMS nº 47/2015, até o dia 28 do mês subsequente ou, quando for o caso, até o primeiro dia útil imediatamente seguinte.

DIFAL e ICMS-ST

Para que os profissionais realizem o cálculo do DIFAL e do ICMS-ST antecipação, para empresas do Simples Nacional, muitos detalhes precisam ser analisados (origem da aquisição, finalidade da mercadoria, protocolo entre os estados, sujeição da mercadoria à substituição tributária, contribuinte ou não do ICMS).

Imagine realizar a análise para cada item da nota de entrada?! E, piorando ainda mais essa situação, imagine a complexidade para as contabilidades.

As automações do ICMS da Jettax simplificam essa rotina.

Certificado digital

A ME ou EPP optante pelo Simples Nacional não estará obrigada ao uso de certificação digital para cumprimento de obrigações principais ou acessórias, EXCETO na emissão de documento fiscal eletrônico, quando a obrigatoriedade estiver prevista em norma do Conselho Nacional de Política Fazendária – Confaz ou na legislação municipal.

Código de acesso

Para os casos de dispensa de utilização do certificado digital, poderá ser exigida a utilização de códigos de acesso para cumprimento de obrigações. Para tanto, se for este o caso, basta seguir o Roteiro Código de Acesso.

Estatuto Nacional de Simplificação de Obrigações Tributárias Acessórias

Foi criado o Estatuto Nacional de Simplificação de Obrigações Tributárias Acessórias, com o objetivo de diminuir os custos de cumprimento das obrigações tributárias e de promover a conformidade por parte dos contribuintes, no âmbito dos entes federativos, especialmente no que se refere à (Lei Complementar nº 199/2023):

- emissão unificada de documentos fiscais eletrônicos;

- utilização dos dados de documentos fiscais para a apuração de tributos e para o fornecimento de declarações pré-preenchidas e respectivas guias de recolhimento de tributos pelas administrações tributárias;

- facilitação dos meios de pagamento de tributos e contribuições, por meio da unificação dos documentos de arrecadação;

- unificação de cadastros fiscais e seu compartilhamento em conformidade com a competência legal.

O tratamento diferenciado para o Simples Nacional permanece em vigor.