Para apuração do Simples Nacional, não basta apenas informar as receitas advindas das atividades. É necessário que essas receitas sejam reconhecidas de acordo com um dos regimes de apuração, competência ou caixa, para determinar os tributos devidos.

Continue a leitura e tenha parâmetros para escolher o melhor regime de apuração do Simples Nacional.

Quando deve ser reconhecida a receita?

A receita originária das atividades da empresa optante pelo Simples Nacional, deve ser reconhecida mensalmente, com base no regime de competência ou de caixa, conforme escolha feita e confirmada no aplicativo disponível no Portal do Simples Nacional.

Assim, a base de cálculo para apurar os tributos devidos será a receita bruta mensal auferida ou recebida.

O que é a receita bruta auferida?

Quando nos referimos a receita bruta auferida, estamos tratando do regime de competência. Ou seja, a receita é reconhecida, independente do recebimento, pelos bens vendidos ou serviços prestados.

O que é a receita bruta recebida?

Na receita bruta recebida, denominada como regime de caixa, a receita será reconhecida na medida do recebimento dos valores correspondentes à venda de bens e/ou serviços prestados.

Informação no PGDAS-D

A receita reconhecida pelo regime de caixa servirá apenas para a apuração da base de cálculo mensal, devendo ser aplicado o regime de competência para as demais finalidades, especialmente, para determinação dos limites e sublimites da alíquota a ser aplicada sobre a receita bruta recebida no mês.

Por isso, a empresa optante pelo regime de caixa deverá informar no PGDAS-D, mensalmente, além da receita mensal recebida, a receita mensal apurada pelo regime de competência.

Detalhes de preenchimento do PGDAS-D podem ser acessados aqui.

Cuidados ao escolher o regime de caixa

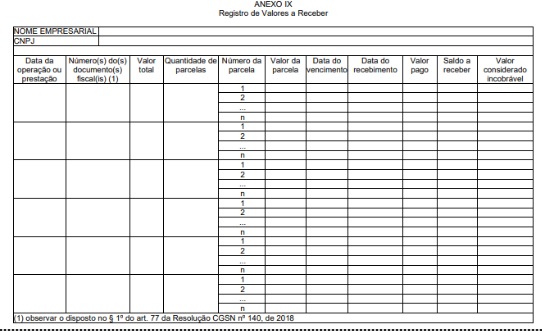

Os valores a receber (a prazo) deverão ser registrados, para fins de controle, em planilha, de acordo com o modelo previsto no Anexo IX da Resolução CGSN nº 140/2018, devendo conter, no mínimo, os seguintes dados, relativos a cada prestação de serviço ou operação com mercadorias a prazo:

- número e data de emissão de cada documento fiscal;

- valor da operação ou prestação;

- quantidade e valor de cada parcela, bem como a data dos respectivos vencimentos;

- data de recebimento e valor recebido;

- saldo a receber; e

- créditos considerados não mais cobráveis.

Modelo da planilha de registro dos valores a receber

Quando a empresa adota o regime de caixa, ela permanece obrigada a manter em boa ordem e guarda os documentos e livros a que está sujeita, incluindo a discriminação completa de toda a sua movimentação financeira e bancária, constante do Livro Caixa ou da escrituração contábil.

A empresa fica dispensada de informar na planilha, as operações realizadas por meio de cartões de débito e crédito, desde que mantenha a ela anexada, os extratos emitidos pelas administradoras relativos às vendas e aos créditos respectivos.

Porém, nas operações com cheques, quando emitidos para apresentação futura, mesmo quando houver parcela à vista; emitidos para quitação da venda total, na ocorrência de cheques não honrados; não liquidados no próprio mês, essas informações devem constar na referida planilha.

Valores pendentes de recebimento

No caso em que haja valores pendentes de recebimento (créditos considerados não mais cobráveis), a empresa deverá apresentar à administração tributária, quando solicitados, os documentos que comprovem a efetiva cobrança dos créditos.

Tributação da receita não recebida

No caso de receita auferida e ainda não recebida, esta deverá integrar a base de cálculo dos tributos abrangidos pelo Simples Nacional, nas hipóteses a seguir:

- encerramento de atividade, no mês em que ocorrer o evento;

- retorno ao regime de competência, no último mês de vigência do regime de caixa;

- exclusão do Simples Nacional, no mês anterior ao dos efeitos da exclusão.

Quando é feita a opção pelo regime?

De acordo com a Resolução CGSN nº 140/2018, art. 19, a empresa que já está em atividade deve optar pelo regime quando calcular os valores relativos ao período de apuração (PA) de novembro, com efeitos para o ano seguinte.

No caso da empresa em início de atividade, deve ser observado o que segue:

- se aberta em novembro: no cálculo do período de apuração de novembro, deve optar duas vezes, sendo a primeira, com a escolha do regime do próprio ano da abertura. E a segunda, pelo regime a vigorar para o ano seguinte;

- se aberta em dezembro: no cálculo do período de apuração de dezembro, deve optar duas vezes, sendo a primeira, com a escolha do regime do próprio ano de abertura. E a segunda, pelo regime que vai vigorar para o ano seguinte ao da abertura.

Em relação a empresa aberta nos demais meses, no cálculo do período de apuração referente ao mês de abertura, faz a opção pelo regime do próprio ano e no cálculo do período de apuração de novembro, faz a opção pelo regime a vigorar para o ano seguinte.

Essa escolha é irretratável para todo o ano-calendário. Ou seja, não pode ser modificada.

Mas lembre-se: a empresa terá que fazer a opção para cada ano.

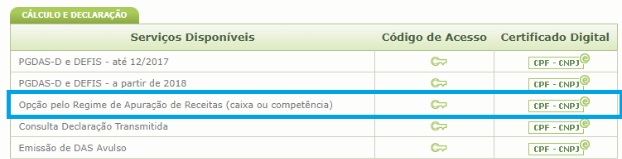

Aplicativo para opção pelo regime

A opção pelo regime de apuração do Simples Nacional é realizada com a utilização do código de acesso ou certificado digital, no Portal do Simples Nacional / Simples / Serviços / Cálculo e Declaração.

Empresa não optante pelo Simples Nacional

Empresa em atividade, que tributa com base no lucro real ou presumido, mas que deseja optar pelo Simples Nacional em janeiro, deverá fazer a opção pelo regime de apuração, competência ou caixa, no cálculo do período de apuração de janeiro.

Erro na opção pelo regime de apuração

A opção pelo regime de apuração de receitas, competência ou caixa, é irretratável para o ano-calendário a que ela se refere. Assim, quando o contribuinte faz a opção, são apresentadas mensagens alertando que a opção não poderá ser alterada, exigindo confirmação. Ainda que a opção para o ano-calendário seja feita antes de seu início, ou antes da apuração ser realizada, não será permitida a alteração do regime escolhido.

Qual o melhor regime de apuração do Simples Nacional?

A definição do regime de apuração de reconhecimento da receita, para o cálculo do Simples Nacional também é uma forma de planejamento tributário.

Isso porque, dependendo da situação financeira da empresa, a tributação pelo regime de caixa (tributar pelo efetivo recebimento) pode ser uma boa opção para estabilizar o fluxo de caixa. Mas não podemos esquecer que requer controle diário e a manutenção da planilha citada anteriormente.

De outro modo, tributar com base no regime de competência pode ser mais interessante quando a empresa mantém escrituração contábil regular e uma gestão financeira efetiva, o que possibilita aos administradores, uma visão melhor das condições da empresa, gerando boas oportunidades a médio e longo prazo, para expansão das atividades.

Portanto, para a escolha do melhor regime de apuração do Simples Nacional, é preciso avaliar o que cada regime acarreta e as condições financeiras/econômicas da empresa.

Fontes da pesquisa

Resolução CGSN nº 140/2018, arts. 16 a 20, 77 e 78; Lei Complementar nº 123/2006, art. 18.

Gostou do conteúdo? Acompanhe o blog da Jettax e as nossas redes sociais para não perder os temas do momento.