Todos os anos a Receita Federal notifica os contribuintes que estão com débitos em aberto, com o objetivo de regularização. Uma das possibilidades, é a exclusão do Simples Nacional por inadimplência de tributos.

Neste artigo vamos verificar as possibilidades de regularização para evitar que a empresa seja excluída do regime.

Vedações ao ingresso e à permanência no Simples Nacional

A Resolução CGSN nº 140/2018, determina em seu art. 15, XV que não poderá optar ou permanecer no Simples Nacional, a empresa que esteja em débito perante o Instituto Nacional do Seguro Social (INSS), ou perante as Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa. Exigibilidade suspensa está prevista pelo Código Tributário Nacional, art. 151.

Isto é, se o débito está em aberto, sem parcelamento ativo ou que não seja objeto de processo administrativo ou judicial em andamento, esta situação causa a exclusão do Simples Nacional.

Comunicação e efeitos da exclusão do Simples Nacional

O contribuinte com débitos do Simples Nacional deverá, obrigatoriamente, comunicar a exclusão do regime até o último dia útil do mês subsequente ao da situação de vedação.

Os efeitos da exclusão serão a partir do ano-calendário subsequente ao da comunicação (Resolução CGSN nº 140/2018, art. 81, II, “d”, 1 e 2).

Quem pode excluir de ofício?

As empresas optantes pelo Simples Nacional podem ser excluídas de ofício pela Receita Federal, Estados, Distrito Federal e Municípios quando for verificada a falta de comunicação obrigatória ou quando verificada a ocorrência de alguma ação ou omissão que constitua motivo específico (resolução CGSN nº 140/2018, arts. 83 e 84).

Neste caso:

- será expedido termo de exclusão do Simples Nacional pelo ente federado que iniciar o processo de exclusão de ofício;

- será dada ciência do termo de exclusão à ME ou à EPP pelo ente federado que tenha iniciado o processo de exclusão, segundo a sua respectiva legislação;

- produzirá efeitos a partir do ano-calendário subsequente ao da ciência do termo de exclusão.

Notificação de devedores

Em 15.09.2022, conforme notícia publicada no Portal do Simples Nacional, desde o dia 13.09.2022 foram disponibilizados, no Domicílio Tributário Eletrônico do Simples Nacional (DTE-SN), os Termos de Exclusão do Simples Nacional e os respectivos Relatórios de Pendências dos contribuintes que possuem débitos com a Receita Federal e/ou com a Procuradoria-Geral da Fazenda Nacional.

Os referidos documentos podem ser acessados tanto pelo Portal do Simples Nacional, por meio do DTE-SN, ou pelo Portal e-CAC do site da Receita Federal do Brasil, mediante código de acesso ou certificado digital (via Gov.BR).

A ciência da notificação se dará no momento da primeira leitura, se a pessoa jurídica acessar a mensagem dentro de 45 dias contados da disponibilização do referido Termo, ou no 45º (quadragésimo quinto) dia contado da disponibilização do Termo, caso a primeira leitura seja feita posteriormente a esse prazo.

Como evitar a exclusão do Simples Nacional?

Para evitar a exclusão do Simples Nacional, a partir de 01.01.2023, a empresa deve regularizar a totalidade dos seus débitos, no prazo de 30 dias a contar da data de ciência do Termo de Exclusão.

A regularização poderá ser:

- Por meio de pagamento;

- Parcelamento;

- Compensação.

Passo a passo para o pagamento à vista do débito

O DAS para pagamento do débito será impresso conforme os passos a seguir:

1. Acesse na internet o Portal do Simples Nacional ou o e-CAC no site da Receita Federal.

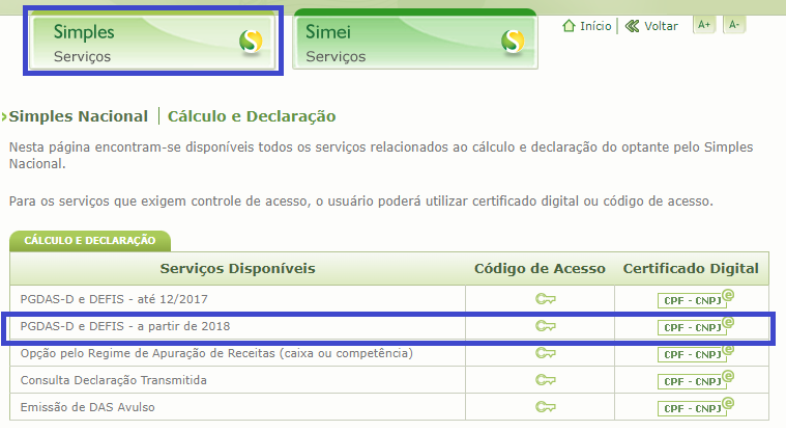

2. No Portal do Simples Nacional acesse: Simples / Serviços / Cálculo e Declaração / PGDAS-D e DEFIS – a partir de 2018 / Débitos, Consultar / Gerar DAS.

3. no e-CAC da Receita Federal: Certidões e Situação Fiscal / Consulta Pendências – Situação Fiscal / Diagnóstico Fiscal / Na Receita Federal / Débitos/ Pendências / Conta Corrente.

Passo a passo para parcelamento

Para efetuar o parcelamento:

1. Acesse o site da Receita Federal ou o Portal do Simples Nacional.

2. No site da Receita Federal, na lista de serviços para o cidadão e para a empresa: Pagamentos e parcelamentos / Parcelamento – Simples Nacional.

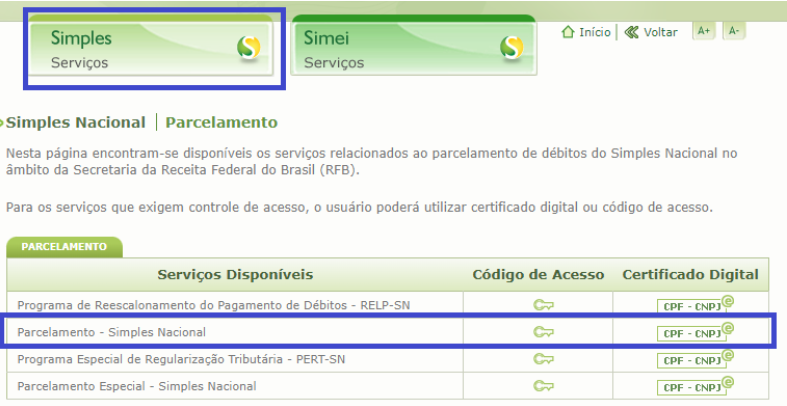

3. No Portal do Simples Nacional: Simples / Serviços / Parcelamento – Simples Nacional.

Leia também: Parcelamento de débitos do Simples Nacional

Passo a passo para a compensação

Para efetuar a compensação:

1. Acesse o Portal do Simples Nacional.

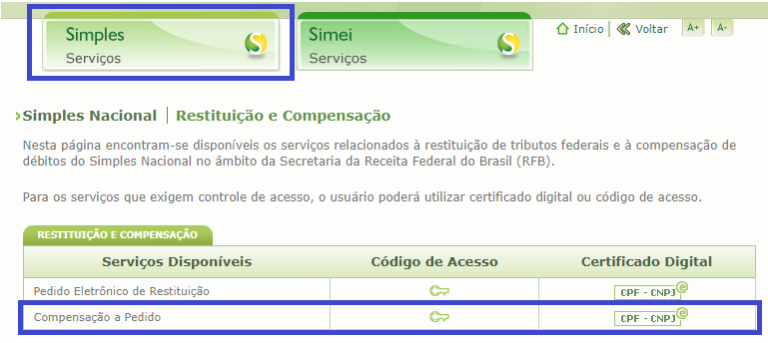

2. No Portal acesse: Simples / Serviços / Restituição e Compensação / Compensação a Pedido.

Perguntas e Respostas sobre a exclusão do Simples Nacional

Selecionamos as principais perguntas e respostas disponibilizadas no Portal do Simples Nacional relativas à notificação de devedores.

O que acontece se a pessoa jurídica optante pelo Simples Nacional tiver débito?

No âmbito federal, a pessoa jurídica ficará sujeita a receber da Secretaria Especial da Receita Federal do Brasil (RFB) uma mensagem de exclusão formalizando a intenção do fisco em promover a exclusão desse contribuinte do Simples Nacional.

No corpo dessa mensagem de exclusão haverá dois links para o contribuinte acessar:

- o link para o “Termo de Exclusão” (TE), documento oficial que formaliza o procedimento de exclusão, e

- o link para o “Relatório de Pendências”, documento em que são listados todos os débitos exigíveis do contribuinte com a Fazenda Pública Federal.

O que é Domicílio Tributário Eletrônico do Simples Nacional (DTE-SN)?

O DTE-SN é uma caixa postal eletrônica na Internet que permite à pessoa jurídica, optante pelo Simples Nacional, consultar as comunicações eletrônicas disponibilizadas pelos órgãos de administração tributária da União (RFB), Estados, Distrito Federal e Municípios.

Trata-se de um meio eletrônico oficial de comunicação entre os fiscos e as pessoas jurídicas optantes pelo Simples Nacional. A ciência dada à pessoa jurídica optante pelo Simples Nacional pelo DTE-SN será considerada pessoal para todos os efeitos legais.

Qual a fundamentação legal do DTE-SN?

A fundamentação legal do DTE-SN é a seguinte:

- Lei Complementar nº 123/2006, art. 16, §§ 1º-A a 1º-D, e art. 29, § 6º, inciso II; e

- Resolução CGSN nº 140/2018, art. 122.

A pessoa jurídica optante pelo Simples Nacional precisa optar pelo DTE-SN?

Não. Todas as pessoas jurídicas optantes pelo Simples Nacional são obrigatória e automaticamente participantes do DTE-SN. Portanto, não há possibilidade de a pessoa jurídica optar pelo DTE-SN.

O simples fato de a pessoa jurídica ser optante pelo Simples Nacional implica a aceitação do DTE-SN. O DTE-SN é atribuído à pessoa jurídica automaticamente pelo Comitê Gestor do Simples Nacional (CGSN).

Qual o caminho para a pessoa jurídica acessar o seu DTE-SN a fim de tomar ciência do TE e dos seus débitos?

Pelo Portal do Simples Nacional na Internet: Acesse o Portal do Simples Nacional na Internet / “Simples/Serviços” / “Comunicações” e caso opte pelo acesso mediante código de acesso:

- o DTE-SN será automaticamente aberto, ao clicar sobre a linha correspondente ao Termo de Exclusão do Simples Nacional, será exibida a tela da “Mensagem”, clicar nos links “Termo de Exclusão” e “Relatório de Pendências” para ter acesso a esses documentos (tais documentos poderão ser impressos ou salvos);

Caso opte pelo acesso mediante certificado digital:

- a pessoa jurídica será conduzida automática e diretamente à página de autenticação do portal e-CAC.

Uma vez efetuado o acesso, o contribuinte deverá clicar em “Acesse a sua Caixa Postal” (canto superior direito) e, em seguida, ao clicar sobre a linha correspondente ao Termo de Exclusão do Simples Nacional, será exibida a tela da “Mensagem”, clicar nos links “Termo de Exclusão” e “Relatório de Pendências” para ter acesso a esses documentos (tais documentos poderão ser impressos ou salvos).

Pelo Portal e-CAC do site da RFB na Internet: Acesse o Site da RFB na Internet / menu “Canais de Atendimento” / “Portal e-CAC” / “Acessar o e-CAC”. A pessoa jurídica deve acessar mediante código de acesso ou certificado digital (via gov.br).

Na tela inicial (menu) do e-CAC deverá clicar em “Acesse a sua Caixa Postal” (canto superior direito) e, em seguida, sobre a linha correspondente ao Termo de Exclusão do Simples Nacional desejado, abrirá a tela da “Mensagem”, clicar nos links “Termo de Exclusão” e “Relatório de Pendências” para ter acesso a esses documentos (tais documentos poderão ser impressos ou salvos).

O código de acesso gerado pelo Portal do Simples Nacional não é válido para acesso ao Portal do e-CAC, e vice-versa.

Quanto tempo para regularizar os débitos do Relatório de Pendências e não ocorrer a exclusão do Simples Nacional?

A pessoa jurídica deverá regularizar a totalidade dos seus débitos constantes do Relatório de Pendências dentro do prazo de 30 (trinta) dias contados da ciência do TE.

Em que data se dará a ciência do TE?

Se a pessoa jurídica efetuar a consulta ao teor do TE dentro do prazo de 45 (quarenta e cinco) dias contados da data da disponibilização desse termo no DTE-SN: no dia em que a pessoa jurídica efetuar a consulta ao teor do TE.

Caso a consulta ao teor do TE seja efetuada dentro do prazo de 45 (quarenta e cinco) dias contados da data da disponibilização desse termo no DTE-SN, porém em dia NÃO útil, a ciência se dará no 1º (primeiro) dia útil seguinte ao da consulta.

Se a pessoa jurídica não efetuar a consulta ao teor do TE dentro do prazo de 45 (quarenta e cinco) dias contados da data da disponibilização desse termo no DTE-SN: automaticamente no 45º (quadragésimo quinto) dia contado da data da disponibilização do TE no DTE-SN (ciência presumida realizada pelo decurso do prazo).

A ciência dada à pessoa jurídica optante pelo Simples Nacional pelo DTE-SN será considerada pessoal para todos os efeitos legais.

Após a exclusão do Simples Nacional é possível solicitar nova opção em janeiro de 2023?

Sim. Não há impedimento legal para que a pessoa jurídica solicite nova opção em janeiro de 2023, ocasião na qual serão realizadas novas verificações de pendências.

Entretanto, não será possível solicitar nova opção caso a pessoa jurídica tenha impugnado o TE, pois essa ação suspende a exclusão e a empresa permanece optante pelo regime até que haja a decisão definitiva, podendo essa, inclusive, ser desfavorável ao contribuinte.

Como fazer para apresentar impugnação contra o TE do Simples Nacional?

O representante da pessoa jurídica, caso tenha fundadas razões contra a sua exclusão do Simples Nacional, deve protocolizar abertura de processo:

1. Via internet, por meio do portal e-CAC, mediante abertura de processo e juntada de documento disponíveis no serviço “Solicitar Serviço via Processo Digital” do menu Processos Digitais, área SIMPLES NACIONAL e MEI, serviço Contestar a exclusão de ofício do Simples Nacional;

2. Em casos de indisponibilidade comprovada dos sistemas informatizados da RFB que impeçam a transmissão de documentos por meio do e-CAC, mediante agendamento, em qualquer unidade de atendimento da Receita Federal do Brasil, conforme disposto na IN RFB Nº 2022 de 16 abril de 2021, com entrega da documentação, exclusivamente, em formato digital (entrada USB), com assinatura qualificada ou avançada.

Em ambos os casos, deve-se apresentar os seguintes documentos:

- Petição por escrito dirigida à Delegacia da Receita Federal do Brasil de Julgamento (DRJ) de sua jurisdição, ou o “Modelo de impugnação da exclusão do Simples Nacional” constante no Anexo V, disponível no site da RFB na Internet;

- Cópia do TE;

- Cópia do Relatório de Pendências;

- Documento que permita comprovar que o requerente/outorgante, exceto o procurador digital, tem legitimidade para solicitar a impugnação, como, por exemplo, ato constitutivo (contrato social, estatuto e ata) e, se houver, da última alteração;

- Se for o caso, procuração particular ou pública e documento de identificação do procurador (obs: a assinatura por certificado digital no e-CAC, assim como o uso de procuração digital dispensam a necessidade de juntar documentos de identificação e outra forma de procuração, respectivamente);

- Documentos que comprovem suas alegações.

A juntada de documentos deverá ser feita em arquivos separados e classificados por tipo.

Caso apague do DTE-SN a mensagem que contém o TE e o Relatório de Pendências, onde obter a 2ª via desses documentos?

A pessoa jurídica deverá solicitar a segunda via do TE e do Relatório de Pendências acessando com certificado digital o serviço “Regularização de Impostos” / “Regularizar débitos do Simples Nacional e MEI” disponível via ChatRFB do Portal e-CAC.

Regularização perante a PGFN

Os débitos do Simples Nacional na PGFN poderão ser regularizados da seguinte forma:

- Pagamento à vista: Portal da PGFN

- Parcelamento: acesso pelo e-CAC no site da PGFN clicando aqui.

Cuidado com débitos fora do Simples Nacional

É importante lembrar que as empresas optantes pelo Simples Nacional estão sujeitas aos demais tributos calculados fora do Simples Nacional, conforme consta no art. 5º da Resolução CGSN nº 140/2018, tais como: Imposto sobre a Importação de Produtos Estrangeiros (II), Contribuição para o Fundo de Garantia do Tempo de Serviço (FGTS), ICMS-ST, ISS na importação de serviços, IRRF sobre serviços tomados.

Os débitos desses tributos também podem causar a exclusão.

Alerta aos profissionais de contabilidade

Os profissionais de contabilidade e as pessoas jurídicas optantes pelo Simples Nacional devem criar o hábito de, periodicamente, acessar (consultar) o DTE-SN a fim de verificar a existência de algum documento disponibilizado.

A não realização de consulta periódica ao DTE-SN poderá acarretar a exclusão da pessoa jurídica do Simples Nacional.

Portanto, para que a pessoa jurídica não seja excluída do Simples Nacional é importante que os administradores e profissionais de contabilidade fiquem atentos às mensagens, para regularizar a tempo as pendências.

A Jettax tem a solução para os profissionais contábeis e departamentos fiscais evitarem a exclusão do regime Simples Nacional.

O módulo Prevenção realiza o monitoramento da situação fiscal e mensagens do e-CAC automaticamente, sem que você precise sofrer com as burocracias do site.

- Monitoramento do e-CAC;

- Monitoramento de parcelamentos;

- Consulta e geração automática dos pagamentos mensais de parcelamentos;

- Controle do limite e sublimite do Simples Nacional;

- Notificação em caso de exclusão do regime;

- E muito mais…

Evite que seu clientes tenham problemas fiscais, conheça o Prevenção do Jettax 360!