As empresas do Simples Nacional também estão sujeitas ao cálculo do ganho de capital, quando na venda de bens do ativo não circulante (imobilizado, intangível). Porém, em situação específica, a forma de tributação será como como receita bruta.

Vamos entender como funciona esse cálculo?!

Tributos pagos fora do Simples Nacional

As empresas optantes pelo Simples Nacional não pagam apenas os tributos abrangidos por este regime, pois também estão sujeitas ao imposto de renda sobre ganhos de capital, auferidos na alienação de bens do ativo não circulante.

Veja mais em Tributos recolhidos no Simples Nacional

Ganho de capital no Simples Nacional

A empresa optante pelo Simples Nacional, quando pratica a operação de alienação (venda, doação, dação em pagamento e outras situações conforme o Código Civil), de bens e direitos do ATIVO NÃO CIRCULANTE, ainda que reclassificados para o ativo circulante com intenção de venda, sujeita-se à incidência do imposto sobre a renda, fora do PGDAS-D.

Conceito de ganho de capital

Ganho de capital é o resultado correspondente à diferença positiva entre o valor da alienação e o respectivo valor contábil, diminuído, se for o caso, de depreciação, amortização ou exaustão acumulada e das perdas estimadas no valor de ativos.

Para a determinação do ganho ou da perda de capital a base será o valor contábil do bem, assim entendido o que estiver registrado na escrituração do contribuinte, diminuído, se for o caso, da depreciação, amortização ou exaustão acumulada e das perdas estimadas no valor de ativos.

Essa definição é aplicável também para empresas do lucro presumido e lucro real.

Classificação de ativo não circulante

Conforme a legislação contábil, são classificados como ativo não circulante (Lei nº 6.404/1976, art. 178, § 1º, II):

- Imobilizado

- Intangível

- Investimentos

- Realizável a longo prazo

Esses itens estão detalhados nos Comitês de Pronunciamentos Contábeis específicos (normas completas), incluindo para as pequenas e médias empresas.

Saiba mais em Regras básicas da contabilidade

Ativo imobilizado

O ativo imobilizado é um ativo tangível:

- mantido para uso na produção ou fornecimento de bens ou serviços, para aluguel a terceiros ou para fins administrativos; e

- se espera que seja utilizado por mais de um período.

Ativo intagível

Ativo intangível são os direitos que tenham por objeto bens incorpóreos destinados à manutenção da companhia ou exercidos com essa finalidade, inclusive o fundo de comércio adquirido.

Investimento

Investimentos são participações permanentes em outras sociedades e os direitos de qualquer natureza, não classificáveis no ativo circulante, e que não se destinem à manutenção da atividade da companhia ou da empresa.

Realizável a longo prazo

Realizável a longo prazo abrange os direitos realizáveis após o término do exercício seguinte, assim como os derivados de vendas, adiantamentos ou empréstimos a sociedades coligadas ou controladas, diretores, acionistas ou participantes no lucro da companhia, que não constituírem negócios usuais na exploração do seu objeto.

Definição de ativo imobilizado para o Simples Nacional

Para o regime do Simples Nacional, os bens do ativo imobilizado são os ativos tangíveis, que atendam, cumulativamente, 2 requisitos: (Resolução CGSN nº 140/2018, art. 2º, § 6º, I e II):

- FINALIDADE: que sejam disponibilizados para uso na produção ou fornecimento de bens ou serviços, ou para locação por outros, para investimento, ou para fins administrativos;

+

- PRAZO: cuja desincorporação ocorra a partir do 13º mês contado da respectiva entrada.

Impacto para a empresa que não cumprir o prazo do ativo imobilizado

Para a empresa que desincorpore (venda, doe, transfira a qualquer título para terceiros) do seu patrimônio, os bens classificados no ativo imobilizado, antes dos 13 meses, o tratamento não será como ganho de capital.

O tratamento tributário será como receita bruta. Ou seja, o valor da venda integrará o PGDAS-D.

Ganho de capital para os demais ativos não circulantes

A alienação dos demais ativos, classificados como não circulante de empresa optante pelo Simples Nacional, estará sujeita ao ganho de capital. Lembrando que o tratamento diferenciado apenas está previsto para o ativo imobilizado.

Forma de apuração e tributação

A apuração e tributação do ganho de capital será em separado do Simples Nacional (fora do PGDAS-D).

Cálculo do ganho de capital

O cálculo do ganho de capital será com base nos seguintes critérios:

VALOR DE VENDA

(-)

CUSTO DE AQUISIÇÃO (registrado na contabilidade, conforme a NF-e ou outro documento que tenha amparado a operação) – DEPRECIAÇÃO, AMORTIZAÇÃO, EXAUSTÃO

=

Resultado positivo = GANHO DE CAPITAL, se o valor da venda for superior ao custo de aquisição, diminuído da depreciação, amortização ou exaustão X ALÍQUOTA = IMPOSTO DE RENDA

OU

Resultado negativo = PERDA DE CAPITAL, se o valor da venda for menor que o custo de aquisição diminuído da depreciação, amortização ou exaustão (sem tributação)

Para o cálculo, não há programa disponibilizado pela Receita Federal, sendo realizado manualmente.

Alíquotas aplicáveis sobre o ganho

O imposto de renda sobre o ganho de capital será calculado com a aplicação das alíquotas relacionadas no quadro a seguir, conforme a parcela correspondente ao ganho.

| Alíquota | Parcela |

| 15% | parcela dos ganhos que não ultrapassar R$ 5.000.000,00 |

| 17,5% | parcela dos ganhos que exceder R$ 5.000.000,00 e não ultrapassar R$ 10.000.000,00 |

| 20% | parcela dos ganhos que exceder R$ 10.000.000,00 e não ultrapassar R$ 30.000.000,00 |

| 22,5% | parcela dos ganhos que ultrapassar R$ 30.000.000,00 |

Pagamento do imposto

O pagamento do imposto de renda será até o último dia útil do mês subsequente ao da percepção dos ganhos, conforme o regime de competência.

Forma de recolhimento

A forma de recolhimento do imposto de renda sobre o ganho de capital será:

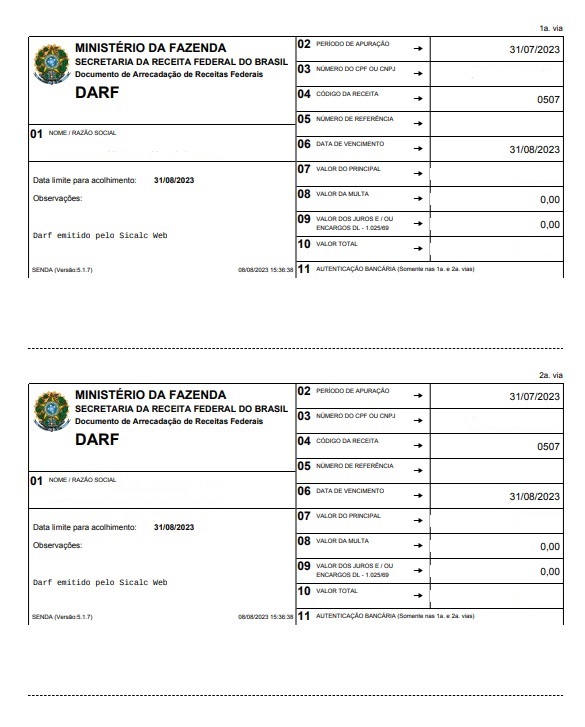

- por meio do DARF

- utilizando o código de receita 0507 (Ato Declaratório Executivo CODAC nº 90/2007)

- com a possibilidade de preenchimento pelo SicalcWeb, sendo gerado o modelo a seguir.

Alienação em partes

Uma situação que pode acontecer, é a alienação do mesmo bem ou direito em partes.

Neste caso, a partir da 2ª operação, desde que realizada até o final do ano-calendário seguinte ao da 1ª, o ganho de capital será somado aos ganhos auferidos nas operações anteriores, para fins da apuração do imposto de renda, deduzindo o montante do imposto pago (nas operações anteriores).

Mesmo tratamento dos demais regimes

As empresas do Simples Nacional devem aplicar as mesmas regras dos demais regimes para o cálculo do ganho de capital (Instrução Normativa RFB nº 1.700/2017, art. 314).

Cruzamento de dados

As empresas optantes pelo Simples Nacional também estão sujeitas ao cumprimento de obrigações acessórias. Dentre essas obrigações, as principais são o PGDAS-D (mensal) e a DEFIS (anual), que comportam as informações de saídas (vendas e serviços) e entradas (estoque e outras).

Grande parte dos dados que alimentam essas obrigações acessórias, têm origem nas notas fiscais (NF-e, NFS-e, CT-e) emitidas e recebidas.

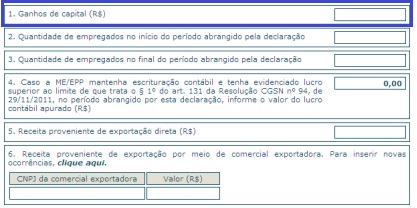

Em relação ao ganho de capital, a alienação (venda, doação, dação em pagamento e outras situações) se sujeita à emissão de nota fiscal, em conformidade com a legislação do estado correspondente. E, o valor do ganho constará em campo específico (informações econômicas e fiscais) da DEFIS.

Fontes de pesquisa

- Resolução CGSN nº 140/2018

- Manual do PGDAS-D E DEFIS a partir de 2018

- Instrução Normativa RFB nº 1.700/2017