Não são todos os serviços que estão sujeitos ao Anexo III do Simples Nacional. Por isso o legislador relacionou quais serviços precisam ser tributados conforme ele.

Neste artigo vamos relacionar os serviços e diferenciá-los dos serviços sujeitos ao cálculo do Fator “r”, que também pode utilizar o Anexo III.

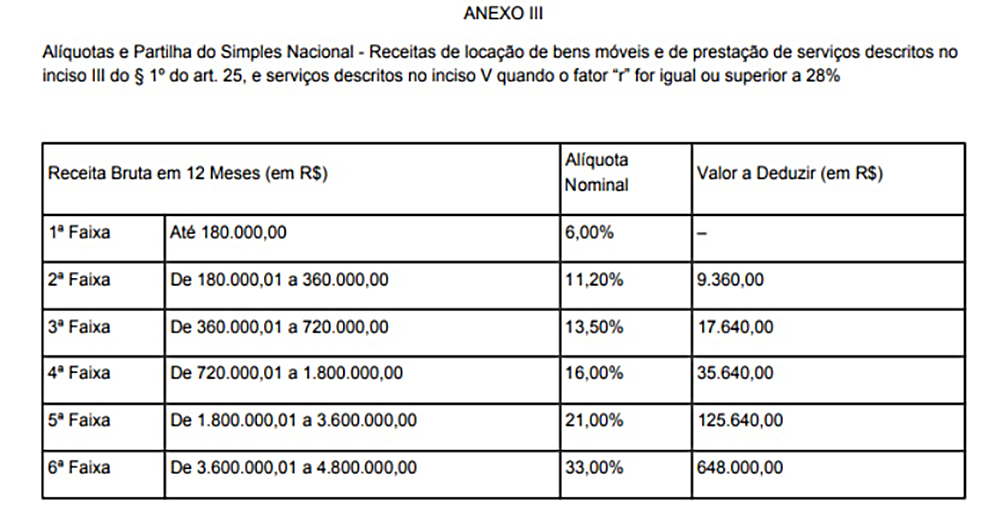

Anexo III

O Anexo III é direcionado para o cálculo do DAS, pelas empresas prestadoras de serviços.

Porém esse Anexo é utilizado para o cálculo do serviços em geral e também para o cálculo dos serviços sujeitos ao Fator “r”.

Esse Anexo tem função dupla, pois abrange serviços gerais e os serviços de natureza técnica sujeitos ao Fator “r”.

Serviços gerais x Fator “r”

Serviços em geral são aqueles que não requerem conhecimento técnico e podem ser realizados por qualquer pessoa.

Se difere dos serviços técnicos porque esses últimos, necessitam de conhecimento especializado.

Exemplos de serviços técnicos:

- Fisioterapia

- Medicina

- Representação comercial

- Jornalismo

Os serviços técnicos são aqueles sujeitos ao cálculo do Fator “r”, definido como:

A razão (r) entre a folha de salários, incluídos encargos, nos 12 meses anteriores ao período de apuração (FS12) e a receita bruta acumulada nos 12 meses anteriores ao período de apuração (RBT12).

Assim, dependendo do resultado, teremos:

- quando o fator “r” for igual ou superior a 0,28: tributação pelo Anexo III

- quando o fator “r” for inferior a 0,28: tributação pelo Anexo V

Portanto, o que vai definir a tributação pelo Anexo III puro (fora do Fator “r”) ou com base no Fator “r”, é a atividade da empresa.

Quer saber mais sobre o Fator “r”? Na Biblioteca de Conteúdo da Jettax, está disponível Cálculo do Fator R

Serviços sujeitos ao Anexo III

O Anexo III está relacionado aos seguintes serviços (Resolução CGSN nº 140/2018, 25, III) :

| creche, pré-escola e estabelecimento de ensino fundamental, escolas técnicas, profissionais e de ensino médio, de línguas estrangeiras, de artes, cursos técnicos de pilotagem, preparatórios para concursos, gerenciais e escolas livres. (EXCETO as academias de dança, de capoeira, de ioga e de artes marciais; e as academias de atividades físicas, desportivas, de natação e escolas de esportes, que se sujeitam ao Fator “r”) |

| agência terceirizada de correios |

| agência de viagem e turismo |

| transporte municipal de passageiros e de cargas em qualquer modalidade |

| centro de formação de condutores de veículos automotores de transporte terrestre de passageiros e de carga |

| agência lotérica |

| serviços de instalação, de reparos e de manutenção em geral, bem como de usinagem, solda, tratamento e revestimento em metais |

| produções cinematográficas, audiovisuais, artísticas e culturais, sua exibição ou apresentação, inclusive no caso de música, literatura, artes cênicas, artes visuais, cinematográficas e audiovisuais |

| corretagem de seguros |

| corretagem de imóveis de terceiros, assim entendida a intermediação na compra, venda, permuta e locação de imóveis |

| serviços vinculados à locação de bens imóveis, assim entendidos o assessoramento locatício e a avaliação de imóveis para fins de locação |

| locação, cessão de uso e congêneres, de bens imóveis próprios com a finalidade de exploração de salões de festas, centro de convenções, escritórios virtuais, stands, quadras esportivas, estádios, ginásios, auditórios, casas de espetáculos, parques de diversões, canchas e congêneres, para realização de eventos ou negócios de qualquer natureza outros serviços que, cumulativamente: 1. não tenham por finalidade a prestação de serviços decorrentes do exercício de atividade intelectual, de natureza técnica, científica, desportiva, artística ou cultural, que constitua profissão regulamentada ou não; e 2. não estejam relacionados nos outros Anexos do art. 25 da Resolução. |

Serviços sujeitos ao Anexo III com diferenciais

Alguns serviços estão sujeitos à tributação com base no Anexo III, com alguns diferenciais.

Transportes intermunicipais e interestaduais de cargas, transportes intermunicipais e interestaduais de passageiros, nas situações permitidas no inciso XVI e §§ 4º e 5º do art. 15 da Resolução CGSN nº 140/2018, e de comunicação:

- cálculo com base no Anexo III, desconsiderando-se o percentual relativo ao ISS e adicionando-se o percentual relativo ao ICMS previsto na tabela do Anexo I.

Comercialização de medicamentos e produtos magistrais produzidos por manipulação de fórmulas:

- cálculo com base no Anexo III, quando sob encomenda para entrega posterior ao adquirente, em caráter pessoal, mediante prescrições de profissionais habilitados ou indicação pelo farmacêutico, produzidos no próprio estabelecimento após o atendimento inicial; ou

- cálculo com base no Anexo I, quando não se enquadrar na situação acima.

Escritórios de serviços contábeis

Escritórios de serviços contábeis são tributados pelo Anexo III do Simples Nacional, com o atendimento das seguintes condições:

- promover atendimento gratuito relativo à inscrição, à opção e à primeira declaração anual simplificada do MEI, o qual poderá, por meio de suas entidades representativas de classe, firmar convênios e acordos com a União, Estados, o Distrito Federal e Municípios, por intermédio dos seus órgãos vinculados;

- fornecer, por solicitação do CGSN, resultados de pesquisas quantitativas e qualitativas relativas às ME e EPP optantes pelo Simples Nacional e atendidas pelo escritório ou por entidade representativa de classe; e

- promover eventos de orientação fiscal, contábil e tributária para as ME e EPP optantes pelo Simples Nacional atendidas pelo escritório ou por entidade representativa de classe.

Tratamento do ISS para serviços contábeis

Quando o ISS for fixado pela legislação municipal e recolhido diretamente ao município em valor fixo, o recolhimento será efetuado em guia própria de arrecadação de tributo municipal.

Neste caso, no aplicativo de cálculo, deverá ser selecionada a opção “Escritórios de serviços contábeis autorizados pela legislação municipal a pagar o ISS em valor fixo em guia do município”, hipótese em que o aplicativo apurará a alíquota efetiva partindo das alíquotas nominais do Anexo III, mas desconsiderando o percentual relativo ao ISS.

Contudo, quando o escritório de serviços contábeis não estiver autorizado pela legislação municipal a efetuar o recolhimento do ISS em valor fixo diretamente ao município, o optante deverá recolher o ISS juntamente com os demais tributos abrangidos pelo Simples Nacional, por meio do DAS.

Nesta situação, haverá a necessidade de marcar, no aplicativo de cálculo, a opção “Prestação de serviços > Não sujeitos ao fator “r” e tributados pelo Anexo III”.

Composição do Anexo III

O Anexo III possui duas tabelas:

- uma para cálculo do Simples Nacional (valor a pagar)

- outra relativa ao percentual efetivo de cada tributo calculado, para fins para repartição

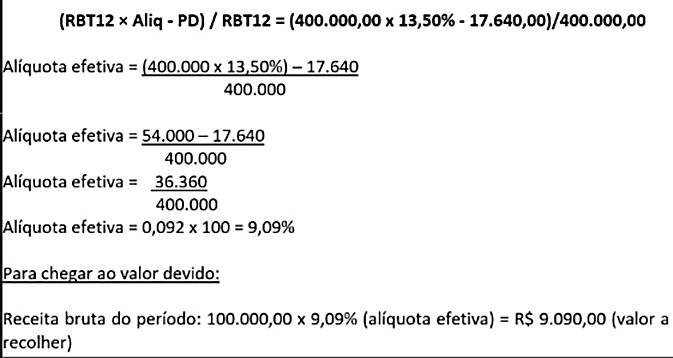

Fórmula para o cálculo do Simples Nacional

O cálculo do Simples Nacional será realizado com base na seguinte fórmula, para determinar a alíquota efetiva e chegar ao valor devido:

(RBT12 × Aliq – PD) / RBT12

Onde:

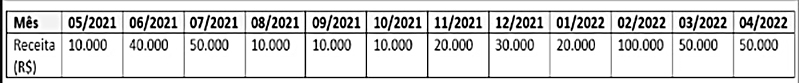

- RBT12: Receita bruta acumulada nos doze meses anteriores ao período de apuração.

- Aliq: Alíquota nominal constante dos Anexos I a V da Resolução CGSN nº 140/2018.

- PD: Parcela a deduzir constante dos Anexos I a V da resolução CGSN nº 140/2018.

Importante: Somente para fins de determinação das alíquotas efetivas, quando a RBT12 for igual a zero, considerar-se-á R$ 1,00.Exemplo de prestação de serviços administrativos

Período de apuração: 05/2022

Receita bruta de maio (período de apuração): R$100.000,00

Receita bruta acumulada dos últimos 12 meses anteriores ao período de apuração, sem haver serviços prestados para o exterior e sem ISS fixo: R$400.000,00

Determinação da Faixa correspondente (receita bruta acumulada dos últimos 12 meses):

Aplicação da fórmula para determinar a alíquota efetiva:

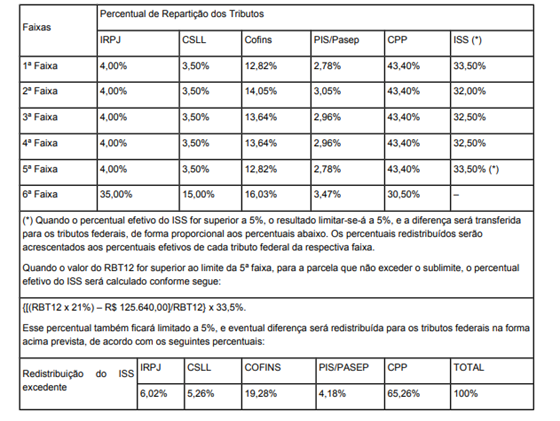

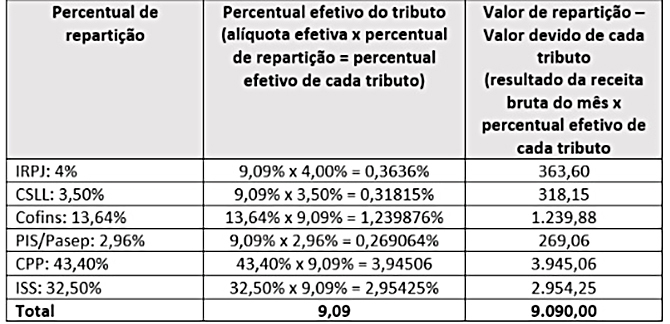

Repartição dos tributos

O percentual efetivo de cada tributo, será calculado mediante a multiplicação da alíquota efetiva pelo percentual de repartição constante dos Anexos I a V da Resolução CGSN nº 140/2018, sabendo que:

- o percentual efetivo máximo destinado ao ISS será de 5%, e que eventual diferença será transferida, de forma proporcional, aos tributos federais da mesma faixa de receita bruta anual; e

- o valor da RBT12, quando for superior ao limite da 5ª faixa de receita bruta anual prevista nos Anexos I a V, nas situações em que o sublimite não for excedido, o percentual efetivo do ICMS e do ISS será calculado mediante aplicação da fórmula: {[(RBT12 × alíquota nominal da 5ª faixa) – (menos) a Parcela a Deduzir da 5ª Faixa]/RBT12} × o Percentual de Distribuição do ICMS e do ISS da 5ª faixa.

Repartição conforme o exemplo calculado

Observar a mesma faixa que foi utilizada para o cálculo do valor devido.

Alíquota efetiva: 9,09% x percentual de repartição de cada tributo

Receita bruta do período: R$100.000,00

Sobre a receita bruta do período será aplicado o percentual efetivo de cada tributo

Como o Jettax pode te ajudar no cálculo

Imagine um setor fiscal com apenas 2 analistas fiscais, que cuidam de mais de 100 empresas optantes pelo Simples Nacional, com atividades diversificadas?!

Mesmo utilizando o PGDAS-D, precisam solicitar as notas fiscais para os clientes, conferir dados e manter a rotina em dia, para evitar as penalidades impostas pelos fiscos.

É um processo complicado.

Agora, imagine esse mesmo setor fiscal com o sistema Jettax, que proporciona:

- a captura das notas fiscais com relatório de notas faltantes

- a identificação automática do Anexo para cada empresa

- o cálculo, a geração e a transmissão da guia do DAS, automaticamente, conforme o seu agendamento

Perceba como o seu tempo pode ser otimizado!

Você também pode se interessar

FAQ - Perguntas frequentes

Como são tributadas as receitas de empresa com a atividade de comércio de veículos em consignação?

A venda de veículos em consignação, mediante contrato de comissão ou contrato estimatório, é feita em nome próprio. Por esse motivo, não constitui mera intermediação de negócios, de modo que o exercício dessa atividade, por si só, nunca foi vedado aos optantes.

O contrato de comissão (arts. 693 a 709 do Código Civil) tem por objeto um serviço de comissário, que promove a compra e venda do bem em nome próprio, mas em conta alheia.

Assim, nesse caso, a receita bruta (base de cálculo do Simples Nacional) é apenas a comissão, e a tributação se dá por meio do Anexo III.

Já o contrato estimatório (arts. 534 a 537 do Código Civil) recebe o mesmo tratamento da compra e venda, operação em nome próprio e em conta própria.

Ou seja, a receita bruta (base de cálculo do Simples Nacional), tributada por meio do Anexo I, é o produto da venda a terceiros dos bens recebidos em consignação, excluídas tão-somente as vendas canceladas e os descontos incondicionais concedidos.

Importante: é inaplicável a equiparação do art. 5º da Lei nº 9.716/1998, para fins de Simples Nacional.

(Orientação conforme Solução de Divergência Cosit nº 4/2011, e a Solução de Consulta Cosit nº 166/2014, combinadas com o art. 25, § 16, da Resolução CGSN nº 140/2018)