A receita bruta que servirá para aplicação da alíquota nominal do Simples Nacional, quando o sócio participa de outra empresa, pode parecer complexa. Mas não é!

Participar do capital de outra empresa, pode afetar o faturamento global, para fins do limite de permanência e opção pelo regime simplificado.

Será que essa participação em outra (s) empresa (s) optante (s) pelo Simples Nacional, também afeta a alíquota nominal?

É o que vamos verificar ao longo deste artigo.

Fórmula para cálculo do Simples Nacional

Para calcular o Simples Nacional, é necessário utilizar a seguinte fórmula:

(RBT12 × Aliq – PD) / RBT12, em que:

RBT12: receita bruta acumulada nos 12 meses anteriores ao período de apuração

Aliq: alíquota nominal constante dos Anexos I a V da Resolução CGSN nº 140/2018

PD: parcela a deduzir constante dos Anexos I a V da Resolução CGSN nº 140/2018

Ou seja, a alíquota nominal é um dos requisitos utilizados no cálculo do DAS.

Afinal, o que é alíquota nominal?

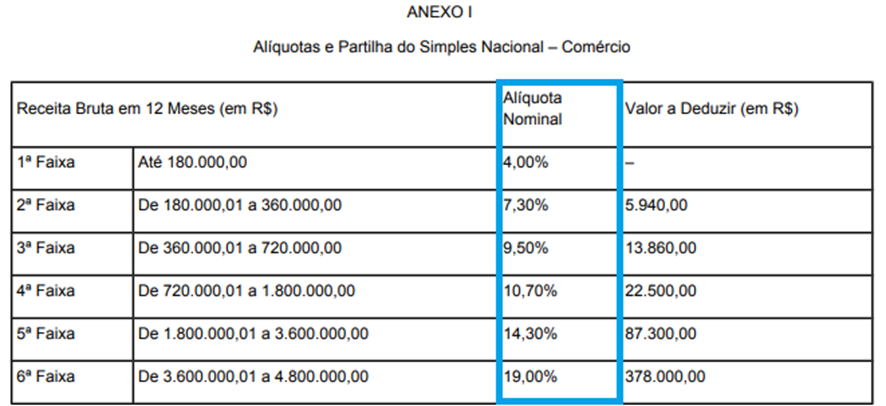

Alíquota nominal é aquela definida em cada Anexo utilizado para cálculo do Simples Nacional, conforme a faixa de receita bruta correspondente aos 12 meses anteriores ao do período de apuração.

Veja o Anexo a seguir:

Opção pelo Simples quando um sócio participa de outra empresa

Uma empresa pode optar pelo Simples Nacional, quando em seu quadro societário fizer parte, um sócio que participe de outra empresa beneficiada pela Lei Complementar nº 123/2006,

Lembrando que essa LC trata do regime simplificado e de benefícios jurídicos diferenciados.

Porém, essa participação será vedada quando a receita bruta global ultrapassar R$ 4.800.000,00.

Exemplo de receita bruta global

A Pergunta e Resposta abaixo, disponível no Portal do Simples Nacional, orienta sobre a soma de receitas:

2.14. Sócio de uma ME ou EPP optante pelo Simples Nacional que venha a ser sócio de outra ME ou EPP, ambas as empresas podem ser optantes pelo Simples Nacional?

Depende da receita bruta global das duas empresas no ano-calendário anterior ou no ano em curso. A pessoa jurídica de cujo capital participe pessoa física que seja inscrita como empresário ou seja sócia de outra empresa beneficiada pela Lei Complementar nº 123, de 2006 (optante ou não pelo Simples Nacional), não pode ser optante pelo Simples Nacional se a receita bruta global ultrapassar R$ 4.800.000,00 (novo limite a partir de 1º de janeiro de 2018).

(Base normativa: art. 15, inciso IV, da Resolução CGSN nº 140, de 2018.)

Exemplo:

José é sócio da empresa José & João Ltda – EPP cujo faturamento no ano-calendário de 2017 foi de R$ 2.300.000,00. Em janeiro de 2018, José resolve entrar de sócio em mais uma empresa, a Maria & Cia Ltda EPP, cujo faturamento no ano-calendário de 2017 foi de R$ 1.000.000,00. Como a receita bruta global em 2017 foi inferior ao limite anual de R$ 4.800.000,00, ambas poderão permanecer como optantes pelo Simples Nacional. Porém, caso no ano-calendário 2018 a receita bruta global ultrapasse o limite de R$ 4.800.000,00, ambas deverão ser excluídas do Simples Nacional.

O mesmo raciocínio é válido para mais de duas empresas. Se, no exemplo acima, José for sócio de mais uma empresa, a José & Companhia EPP, e o faturamento global ultrapassar o limite anual de R$ 4.800.000,00 no ano-calendário de 2018, as três empresas deverão ser excluídas do Simples Nacional.

Portanto, existe essa vedação, que será aplicada quando o requisito da receita bruta global não for devidamente atendido.

Receita bruta para aplicação da alíquota nominal

Como verificamos na fórmula para cálculo do Simples Nacional, a alíquota nominal em conjunto com outros critérios, será aplicada sobre a receita bruta acumulada nos 12 meses anteriores ao período de apuração.

Essa receita bruta é definida como o produto da venda de bens e serviços nas operações de conta própria, o preço dos serviços prestados e o resultado nas operações em conta alheia, excluídas as vendas canceladas e os descontos incondicionais concedidos (Resolução CGSN nº 140/2018, art. 2º, II).

Participação do mesmo sócio em duas empresas do Simples Nacional

Empresas do Simples Nacional de cujo capital participe o mesmo sócio, não terá a alíquota nominal afetada, conforme as orientações da Receita Federal.

Por meio da Solução de Consulta COSIT nº 279/2023, foi esclarecido que a alíquota nominal a ser utilizada no cálculo da alíquota efetiva é determinada com base na receita bruta da própria pessoa jurídica optante pelo Simples Nacional, acumulada nos 12 meses anteriores ao do período de apuração.

Isto é, não será utilizada a receita bruta global.

Entretanto, a orientação inclui também a hipótese de participação no capital, de pessoa física que seja inscrita como empresário ou seja sócia de outra empresa que receba tratamento jurídico diferenciado, caso em que, utiliza-se a receita bruta global apenas para fins de apuração do limite para fruição do tratamento jurídico diferenciado.

Como a Jettax pode te ajudar

A Jettax oferece o Módulo Simples Nacional, que facilita a análise, o cálculo e o controle do regime, com as principais funcionalidades:

- enquadramento do Anexo correspondente à atividade da empresa

- cálculo e geração do DAS

- resumo da apuração

- cálculo do Fator “r”

- controle do limite e sublimite

Saiba mais clicando na imagem abaixo.