Muitos são os mitos e as verdades sobre a reforma tributária, aprovada pela Câmara dos Deputados, em análise pelo Senado Federal. E, em meio a tudo isso, existem dados importantes, que precisam de atenção.

Saiba o que é fato e o que é fake com base no texto da PEC 45/2019, e acompanhe o desenrolar dessa nova tributação.

Acesse a síntese sobre a reforma tributária

Qual a situação atual da PEC 45?

Em análise pelo Senado Federal, desde 3/8/2023, o texto da PEC 45/2019, aprovado pela Câmara dos Deputados já tem indicações de mudanças, mas com a promessa de aprovação, ainda em 2023.

Alguns problemas do sistema tributário atual

O sistema tributário atual é um problema para as empresas e para os profissionais das áreas fiscal e tributária.

Talvez, um dos piores, seja a base fragmentada e imperfeita, que traz:

- um imposto para mercadorias, e

- outro para serviços, num mundo em que é cada vez mais difícil distinguir uma coisa da outra.

Somado ao sistema cumulativo (impostos em cascata), que não permite a recuperação de créditos, onerando os investimentos e a produção do Brasil.

A complexidade é outra característica perversa do sistema tributário atual. Só o ICMS tem 27 legislações estaduais, cada qual com uma enorme quantidade de alíquotas e regimes especiais.

O ISS tem mais de 5.500, um para cada município.

O PIS e a Cofins têm hoje mais de 100 hipóteses de alíquota zero, além de 20 regimes especiais. Esse emaranhado de normas torna altíssimo o custo burocrático de pagamento dos impostos no Brasil e gera diversas distorções na economia.

Dentre essas distorções, um exemplo, é a concessão de benefícios fiscais que induzem o “passeio” de mercadorias, que saem de um estado, vão a outro e voltam ao estado de onde saíram. Além do aumento do custo logístico, esse tipo de distorção tem impacto negativo para o meio ambiente.

Promessas com a aprovação da reforma

Com base nas divulgações feitas pelo Ministério da Fazenda, a reforma tributária:

- Manterá carga tributária total sobre o consumo

- Adotará alíquota padrão como regra geral

- Definirá regimes favorecidos e específicos para determinados bens e serviços

- Criará a Cesta Básica Nacional de Alimentos e um modelo de cobrança integrado e eficiente

- Assegurará a devolução dos saldos credores dos tributos atuais

Comparativo entre as alíquotas: regime atual x novo regime

Conteúdos diversos estão sendo publicados por diversos profissionais, que se baseiam nas informações disponibilizadas pelo Ministério da Fazenda.

Dentre essas informações, a Nota Técnica que deu origem ao comparativo entre as alíquotas do padrão atual, incidente sobre o consumo de bens e serviços, e a alíquota-padrão no novo modelo de tributação.

Alíquota-padrão atual

Uma característica do atual modelo de tributação de bens e serviços no Brasil é a tributação “por dentro”, pela qual a alíquota incide sobre o preço com tributos, diferenciando-se do sistema internacional, cuja tributação é “por fora”.

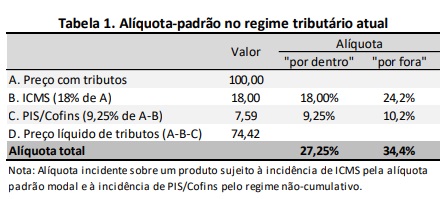

Na Tabela 1 abaixo, apresentam-se as alíquotas “por dentro” e “por fora” para um bem ou serviço sujeito à cobrança do ICMS pela alíquota-padrão modal e ao regime normal de tributação do PIS/Pasep e da COFINS.

A situação descrita na tabela corresponde à tributação usual da energia elétrica ou de um produto industrial típico, não sujeito à cobrança de IPI.

Alíquota-padrão no novo modelo de tributação

No novo modelo de tributação previsto pela PEC 45, as alíquotas-padrão para o IBS e para a CBS, serão aplicadas a todas as operações com bens e serviços que não sejam favorecidas por alíquotas reduzidas nem estejam sujeitas a regimes específicos de tributação.

Durante a transição para o novo modelo, o Senado Federal fixará alíquotas-padrão de referência para a CBS (federal) e para o IBS (estadual e municipal), de modo a manter a carga tributária atual.

A União, cada estado e cada município terá autonomia para fixar, por lei, sua alíquota-padrão acima ou abaixo da alíquota de referência, de modo a manter a autonomia federativa de cada ente na gestão de sua receita. A alíquota-padrão total corresponde à soma das alíquotas de referência da CBS e do IBS.

Novo modelo de tributação

Para o novo modelo de tributação, a alíquota-padrão será fixada para manter a carga tributária atual, proporcional ao PIB.

Porém, o valor dessa alíquota depende de alguns fatores.

Fatores do novo modelo de tributação

Veja a seguir, os fatores para o novo modelo de tributação:

- 1º FATOR: arrecadação do Imposto Seletivo – pois as alíquotas de referência – serão fixadas de modo a manter a carga tributária total, garantindo que a receita do IBS/CBS/IS, seja igual à receita de PIS, Cofins, IPI, ICMS e ISS;

- 2º FATOR: arrecadação obtida com a tributação dos bens e serviços sujeitos aos regimes específicos, caso de combustíveis, serviços financeiros, operações com bens imóveis, compras governamentais e serviços de hotelaria, bares e restaurantes, entre outros;

- 3º FATOR: tratamento favorecido dispensado aos bens e serviços, sobretudo por meio de redução da alíquota –, o qual será detalhado na lei complementar que instituir o IBS e a CBS.

Alíquota-padrão versus hiato de conformidade

A alíquota-padrão dependerá da evolução do hiato de conformidade. O hiato de conformidade é uma variável que busca refletir a diferença entre o potencial de arrecadação de tributos sobre o consumo com base na legislação de cada país (já considerando todos os regimes diferenciados e favorecidos) e a arrecadação efetivamente obtida.

Simplificadamente, o hiato de conformidade resulta de 4 fatores:

- grau de sonegação;

- grau de elisão fiscal (perda de receita por conta de interpretações divergentes sobre a legislação entre os contribuintes e o fisco);

- grau de inadimplência (diferença entre o imposto declarado e o imposto recolhido);

- perda de receita em decorrência da judicialização.

Pode ser de seu interesse o Planejamento tributário e a saber O que é Recuperação Tributária?

Cenários para as alíquotas-padrão estimadas

Um primeiro cenário, denominado “factível”, supõe que o hiato de conformidade convergirá para o hiato de conformidade da Hungria – país da OCDE com a alíquota-padrão de IVA mais elevada, de 27%.

Na média de 2018 e 2019, este hiato foi de 10,0%. Num segundo cenário, denominado “conservador”, supõe-se que o hiato de conformidade será 50% superior ao considerado no primeiro cenário, ou seja, que será de 15%.

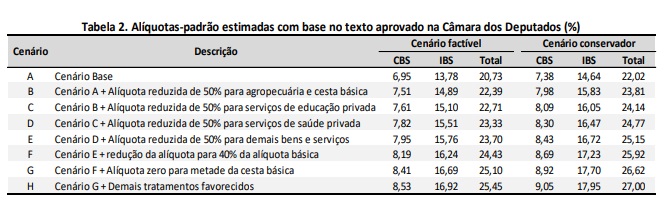

A Tabela 2 abaixo, mostra os resultados para as alíquotas-padrão do IBS, da CBS e total estimadas para esses dois cenários.

O detalhamento sobre cada cenário da tabela, pode ser verificado na Nota Técnica: Alíquota-padrão da tributação do consumo de bens e serviços no âmbito da Reforma Tributária

Na Tabela 3 a seguir, apresenta-se o impacto sobre as alíquotas, em pontos percentuais, de cada um dos tratamentos favorecidos discriminados na Tabela 2.

Para cada cenário é apontada a diferença entre a alíquota estimada considerando-se os efeitos do cenário e a alíquota estimada para o cenário anterior.

Tal fato permite que tenhamos uma noção do quanto cada tratamento favorecido específico representa em termos de incremento da alíquota aplicada aos bens e serviços não beneficiados.

Como se vê, o incremento total da alíquota-padrão entre o Cenário Base e o Cenário H, que considera todos os tratamentos favorecidos, alcança mais de 4,7 pontos percentuais no cenário factível e quase 5 pontos percentuais no cenário conservador.

Individualmente, o benefício com maior impacto sobre a alíquota-padrão é a adoção de alíquota reduzida para os insumos e produtos agropecuários e para a cesta básica.

Veja também os pormenores do estudo no Anexo – Detalhamento metodológico da nota técnica: Alíquota-padrão da tributação do consumo de bens e serviços no âmbito da Reforma Tributária

Cronograma de transição da reforma tributária

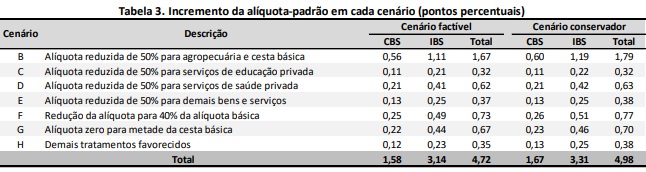

A seguir, um cronograma de transição da reforma tributária, elaborado pela SERT/MF partir da redação final da PEC 45/2019, aprovada pela Câmara dos Deputados.

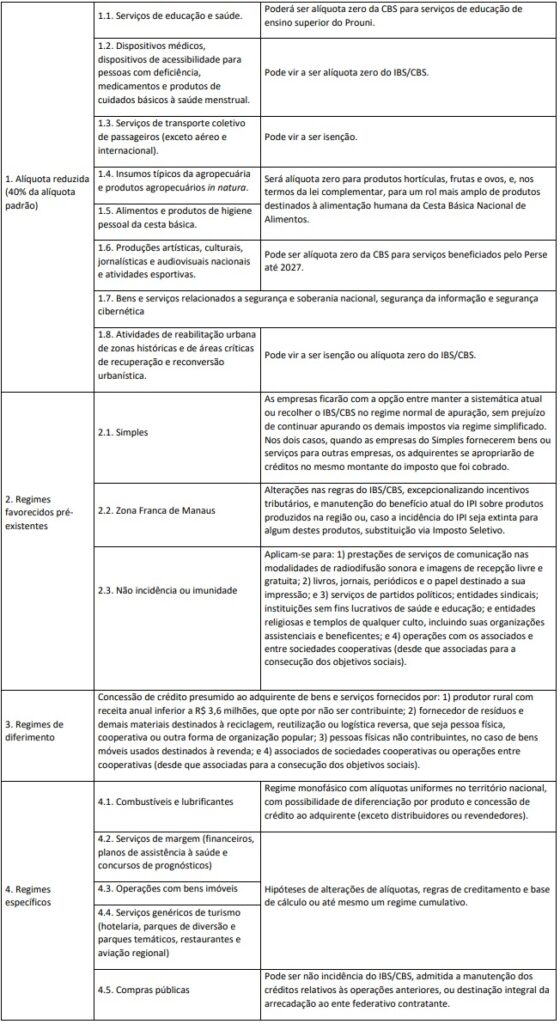

Regimes diferenciados

No quadro abaixo, estão relacionados os regimes diferenciados, previstos no texto da PEC 45/2019, aprovado pela Câmara dos Deputados.

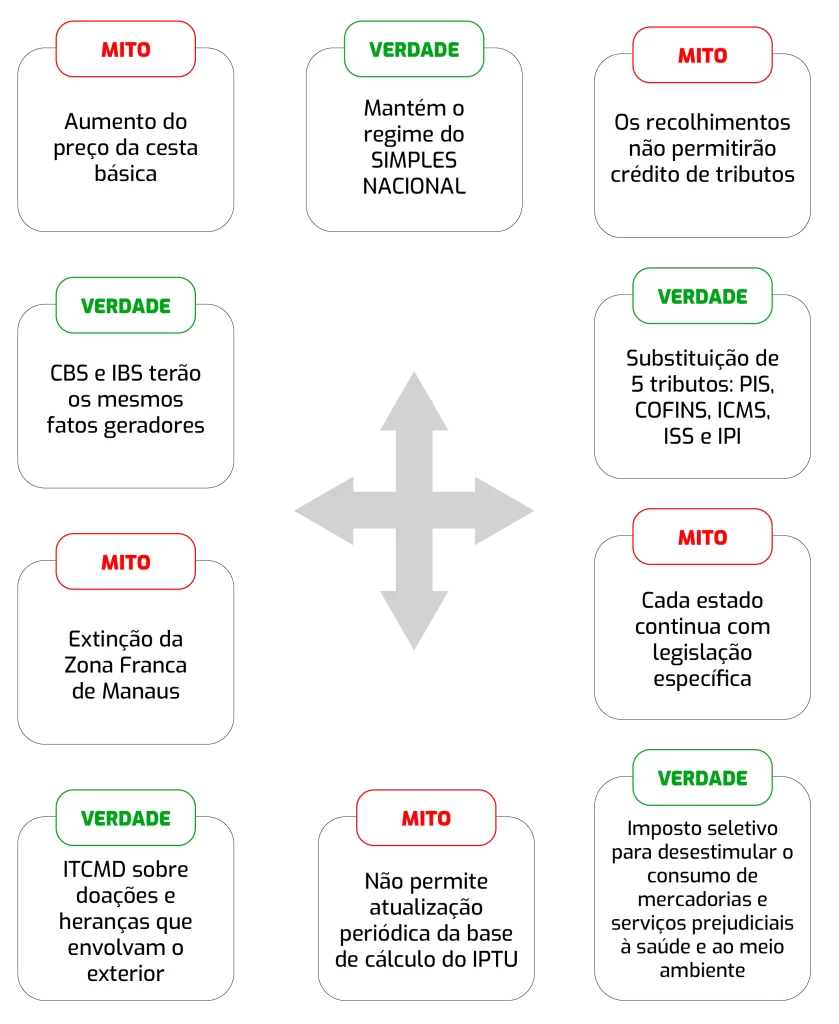

10 Mitos e verdades sobre a reforma tributária

Depois de conhecer alguns pontos importantes e os impactos que a reforma tributária trará para o país, no fluxograma a seguir, destacamos os principais mitos e verdades sobre a reforma tributária, baseados no texto da PEC 45/2019.

A PEC 110/2019 é um mito?

O texto final da PEC 45/2019, aprovado pela Câmara dos Deputados, absorveu pontos relevantes originários da PEC 110/2019, de iniciativa do Senado Federal.

É verdade que há diferença entre a PEC 45 e a PEC 110?

A grande diferença entre as duas propostas:

- a PEC 45/2019 traz a substituição por um único imposto sobre o valor adicionado (IVA Único) e,

- a PEC 110, por dois (IVA Dual).

IVA Único e IVA Dual

Proposto na PEC 45/2019, o IVA Único, é intitulado de Imposto sobre Bens e Serviços (IBS), sendo compartilhado pela União, estados e municípios.

De outro modo, o IVA Dual, proposto na PEC 110, é composto pela CBS (federal), e pelo IBS (subnacional – gerido pelos estados e municípios).

Veja também Qual a relação do IVA com a reforma tributária?

Mito ou verdade? Reforma tributária em duas fases

A reforma tributária defendida pelo Governo Federal envolve a revisão da tributação do consumo, da renda, da folha e do patrimônio e acontecerá em duas fases.

Mesmo com tantos mitos e verdades sobre a reforma tributária, muitas modificações ainda podem acontecer até que ela esteja completamente aprovada.

Como as propostas ainda estão em análise, é possível manter a tributação e as obrigações em dia, com a inteligência fiscal da Jettax em:

- Automações do ICMS: DIFAL, ICMS-ST, auditoria de CST, MVA;

- Captura de NF-e e outros documentos fiscais, de forma segura;

- Monitoramento de pendências fiscais perante a RFB, PGFN e outros órgãos;

- Auditoria de retenções federais;

- Simples Nacional: enquadramento dos Anexos, controle de limite e sublimite, cálculo do fator “r”.

Saia na frente com os produtos Jettax e veja como eles podem facilitar sua rotina fiscal.

Perdeu alguma publicação ou quer verificar informações passadas? Acesse a área da Fiscal News.