Destacamos 10 pontos de atenção com a Declaração de Ajuste Anual (DAA), relacionados às situações de entrega e despesas dedutíveis, que podem fazer toda a diferença no preenchimento e na entrega da declaração.

1. Qual o exercício e ano-calendário da Declaração de Ajuste Anual?

Exercício refere-se ao ano em que se faz a Declaração de Ajuste Anual. Ano-calendário é o ano em que os fatos (recebimento de rendimentos, compra de bens etc.) aconteceram.

Exemplo:

Declaração de Ajuste Anual 2023: ano de entrega da declaração (exercício)

Ano-calendário 2022 (de 01/01 a 31/12): referência das informações conforme os fatos (rendimentos recebidos) ocorridos, que precisam ser informados na declaração.

A regra é, usar sempre o ano passado como base.

2. Criança ou pessoa idosa precisa declarar o IRPF?

Seja criança ou pessoa idosa, desde que enquadradas nas condições de obrigatoriedade de entrega da DAA, precisam apresentá-la. Isso porque não há limite de idade para apresentação da declaração.

A legislação do imposto de renda não faz distinção entre as pessoas físicas, mas pode conceder isenções e outros benefícios, conforme a condição do contribuinte, por exemplo, isenção limitada sobre aposentadoria para pessoas físicas com 65 anos ou mais.

3. Pessoa física com doença grave precisa declarar a Declaração de Ajuste Anual?

A pessoa física com doença grave precisa apresentar a DAA, caso se enquadre nos critérios de obrigatoriedade.

Veja também: Quem está obrigado a declaração imposto de renda em 2023?

4. Como declarar o IRPF de contribuintes casados?

O contribuinte casado pode apresentar a declaração em separado ou, caso queira, em conjunto com seu cônjuge.

Quando a opção for pela apresentação em separado, é importante observar que:

- cada cônjuge deve incluir na sua DAA o total dos rendimentos próprios e 50% dos rendimentos produzidos pelos bens comuns, compensando 50% do imposto pago ou retido sobre esses rendimentos, independentemente de qual dos cônjuges tenha sofrido a retenção ou efetuado o recolhimento; ou

- um dos cônjuges inclui na sua DAA, seus rendimentos próprios e o total dos rendimentos produzidos pelos bens comuns, compensando o valor do imposto pago ou retido na fonte, independentemente de qual dos cônjuges tenha sofrido a retenção ou efetuado o recolhimento.

Atenção em relação aos dependentes comuns, que não podem constar simultaneamente nas declarações de ambos os cônjuges.

Bens e direitos comuns são assim considerados, os resultantes de casamento em regime de comunhão total, os adquiridos na constância de casamento em regime de comunhão parcial, independentemente do nome sob o qual estejam registrados, e os adquiridos na constância da união estável, observado, se houver, contrato escrito entre companheiros.

Bens privativos pertencem somente a um dos cônjuges. Não fazem parte do regime de comunhão de bens.

De outro modo, quando a opção for pela apresentação da DAA em conjunto, é necessário que seja apresentada em nome de um dos cônjuges, abrangendo todos os rendimentos, inclusive os provenientes de bens gravados com cláusula de incomunicabilidade ou inalienabilidade, e das pensões de gozo privativo.

Com a apresentação da declaração em conjunto, o outro cônjuge fica dispensado de apresentá-la, caso esteja sujeito.

5. Titular ou sócio de empresa precisa entregar a Declaração de Ajuste Anual?

Pessoa física que é titular ou sócia de empresa estará obrigada a apresentar a DAA, caso se enquadre em pelo menos uma condição de obrigatoriedade.

O fato de ser titular (empresário individual, MEI) ou sócia de empresa, por si só, não obriga à apresentação da declaração.

6. Como declarar IRPF de pessoa falecida?

A declaração de espólio é definida como o conjunto de bens, direitos e obrigações da pessoa falecida.

Assim, se houver bens a inventariar, o imposto deve ser pago pelo espólio. Porém, inexistindo bens a inventariar, o cônjuge/companheiro sobrevivente ou os dependentes não respondem pelos tributos devidos pela pessoa falecida (Instrução Normativa SRF nº 81/2001, arts. 18 a 21).

Prazo de entrega: até 31/05/2023, observando os requisitos para a Declaração Final de Espólio (Instrução Normativa SRF nº 81/2001, art. 6º e Instrução Normativa RFB nº 2134/2023, art. 15)

As declarações de espólio classificam-se em:

- Declaração Inicial: corresponde ao ano-calendário do falecimento.

- Declarações Intermediárias: referem-se aos anos-calendário seguintes ao do falecimento, até o ano-calendário anterior ao da decisão judicial da partilha, sobrepartilha ou adjudicação ou da lavratura da escritura pública de inventário e partilha dos bens.

- Declaração Final: corresponde ao ano-calendário da decisão judicial da partilha, sobrepartilha ou adjudicação ou da lavratura da escritura pública de inventário e partilha dos bens. Essa declaração corresponde ao período de 1º de janeiro à data da decisão judicial ou da lavratura de escritura pública de inventário e partilha.

A obrigatoriedade de apresentação das declarações de espólio inicial e intermediárias, seguem as mesmas regras previstas para a Declaração de Ajuste Anual das pessoas físicas não falecidas.

Opcionalmente, essas declarações poderão ser apresentadas pelo inventariante, em nome do espólio, em conjunto com o cônjuge, companheiro ou dependente cujos rendimentos sujeitos ao ajuste anual estejam sendo oferecidos à tributação nestas declarações.

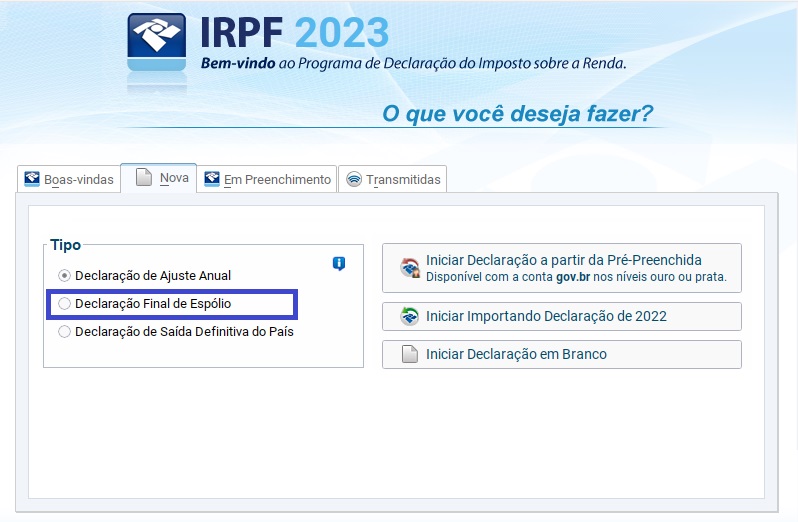

As Declarações de Espólio são feitas pelo programa da DAA, observando que quando da abertura de nova declaração, apenas a Declaração Final de Espólio permite marcação com essa condição.

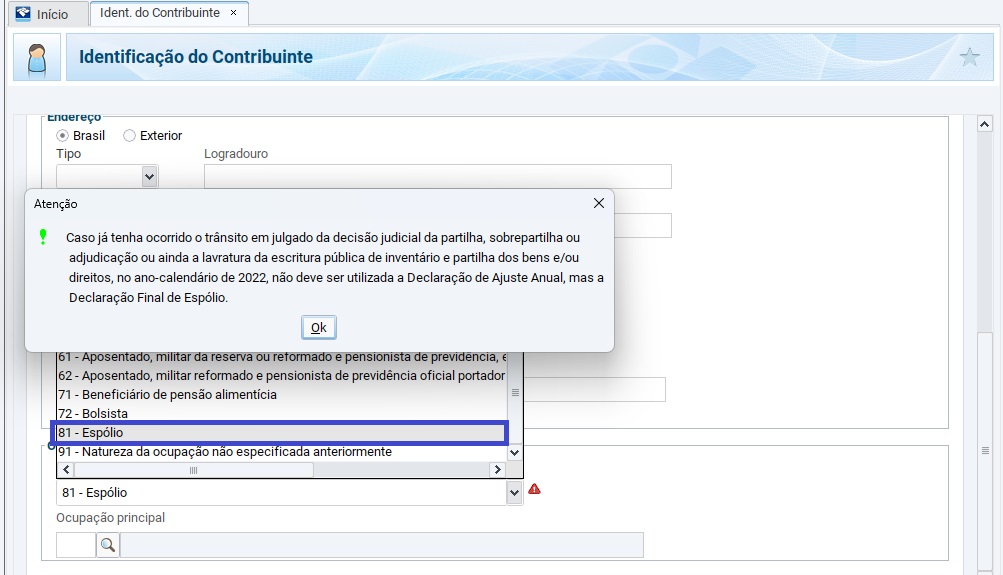

Em relação à inicial e a intermediária de espólio, serão abertas como Declaração de Ajuste Anual, indicando os dados de espólio na ficha “Espólio”, e na ficha de “Indicação do Contribuinte”, indicar o nome da pessoa falecida, com o CPF, utilizando o código de natureza de ocupação relativo a espólio (81), deixando em branco o código de ocupação principal.

A apresentação será efetuada pelo inventariante, indicando seu nome e CPF, bem como o endereço.

O programa alerta sobre o tipo de declaração.

7. Despesas com teste de Covid-19 são dedutíveis no IRPF?

Os testes para a detecção da Covid-19 são dedutíveis na DAA, desde que tenham sido feitos em laboratórios de análises clínicas, hospitais e clínicas, no Brasil ou no Exterior. Portanto, a despesa com o teste apenas não será dedutível, quando feitos em farmácias.

8. Gastos com medicamentos dão dedutíveis na Declaração de Ajuste Anual?

Os gastos com medicamentos, incluindo as vacinas, não podem ser deduzidos como despesas médicas na DAA. Entretanto, se esses gastos integrarem a conta emitida pelo estabelecimento hospitalar, serão tratados como despesas médicas.

Veja também: Despesas para pagar menos imposto em 2023

9. Despesas com “barriga de aluguel” são dedutíveis no IRPF?

As despesas relativas aos pagamentos feitos com reprodução assistida, com o emprego do procedimento maternidade sub-rogada, “barriga de aluguel”, não são dedutíveis na DAA, nem do pai e nem da mãe, por serem relativas à doadora temporária do útero, mesmo que efetuados a médicos ou a hospitais, incluindo laboratórios (exames laboratoriais).

A doadora temporária do útero não é considerada dependente perante a legislação do imposto de renda.

10. Acréscimo patrimonial

As rendas consideradas consumidas e as deduções permitidas em lei, sem comprovação, não podem justificar acréscimo patrimonial.

Quando a pessoa física, tributa apenas parte do rendimento bruto, como é o caso do transporte de carga (tributação de apenas 10% do rendimento bruto), ou faz qualquer dedução sem necessidade de comprovação de gastos, tais como dedução com dependentes ou 20% a título de desconto simplificado, considera-se consumida a importância não tributada ou deduzida, por presunção legal, não podendo justificar acréscimo patrimonial.

Fontes de pesquisa:

- Ajuda do Programa IRPF 2023