O MEI requer alguns cuidados, para não ser desenquadrado do SIMEI, sendo o principal deles, o acompanhamento do limite de receita bruta, mais conhecido como limite do MEI.

Neste artigo vamos esclarecer os procedimentos a serem realizados, quando há o excesso desse limite.

Quem é considerado MEI?

De acordo com pesquisa obtida por meio do SINAC – Receita Federal, que traz estatísticas do Simples Nacional, o total de optantes pelo Simei, por unidade de federação e município até o dia 16/07/2022, foi de 14.001.946.

Ou seja, são muitas pessoas físicas estão se formalizando com as mais diversas atividades permitidas ao MEI.

É considerado MEI, aquele que atende aos seguintes requisitos cumulativos:

- ser empresário individual (art. 966 da Lei nº 10.406/2002) ou o empreendedor;

- ser optante pelo Simples Nacional;

- ter auferido receita bruta anual acumulada nos anos-calendário anteriores e em curso de até R$ 81.000,00 ou de até R$ 251.600,00 (transportador autônomo), conforme o caso; e

- exercer, de forma independente e exclusiva, apenas as ocupações constantes do Anexo XI da Resolução CGSN nº 140/2018.

Quem não pode ser MEI?

Não pode ser MEI quem:

- exercer ocupação não prevista no Anexo XI;

- possuir mais de um estabelecimento;

- participar de outra empresa como titular, sócio ou administrador;

- constituir-se sob a forma de startup;

- contratar mais de um empregado, observando que poderá contratar um único empregado que receba exclusivamente 1 salário-mínimo previsto em lei federal ou estadual ou o piso salarial da categoria profissional, definido em lei federal ou por convenção coletiva da categoria; ou

- realizar cessão ou locação de mão de obra.

Quais os tipos de desenquadramento do MEI?

O MEI será desenquadrado de ofício ou mediante comunicação do contribuinte.

O desenquadramento do Simei não implica necessariamente a exclusão do contribuinte do Simples Nacional.

O desenquadramento do MEI ocorre (Resolução CGSN nº 140/2018, art. 115) por opção do contribuinte, ou de forma obrigatória, por ter incorrido nas situações de vedação.

Quais são os limites do MEI?

São dois limites, relacionados à receita bruta auferida, para o MEI:

- R$ 251.600,00 para o transportador autônomo de cargas, que tenha como ocupação profissional exclusiva o transporte rodoviário de cargas; e

- R$ 81.000,00 para as demais atividades permitidas.

O que acontece se o limite do MEI for ultrapassado?

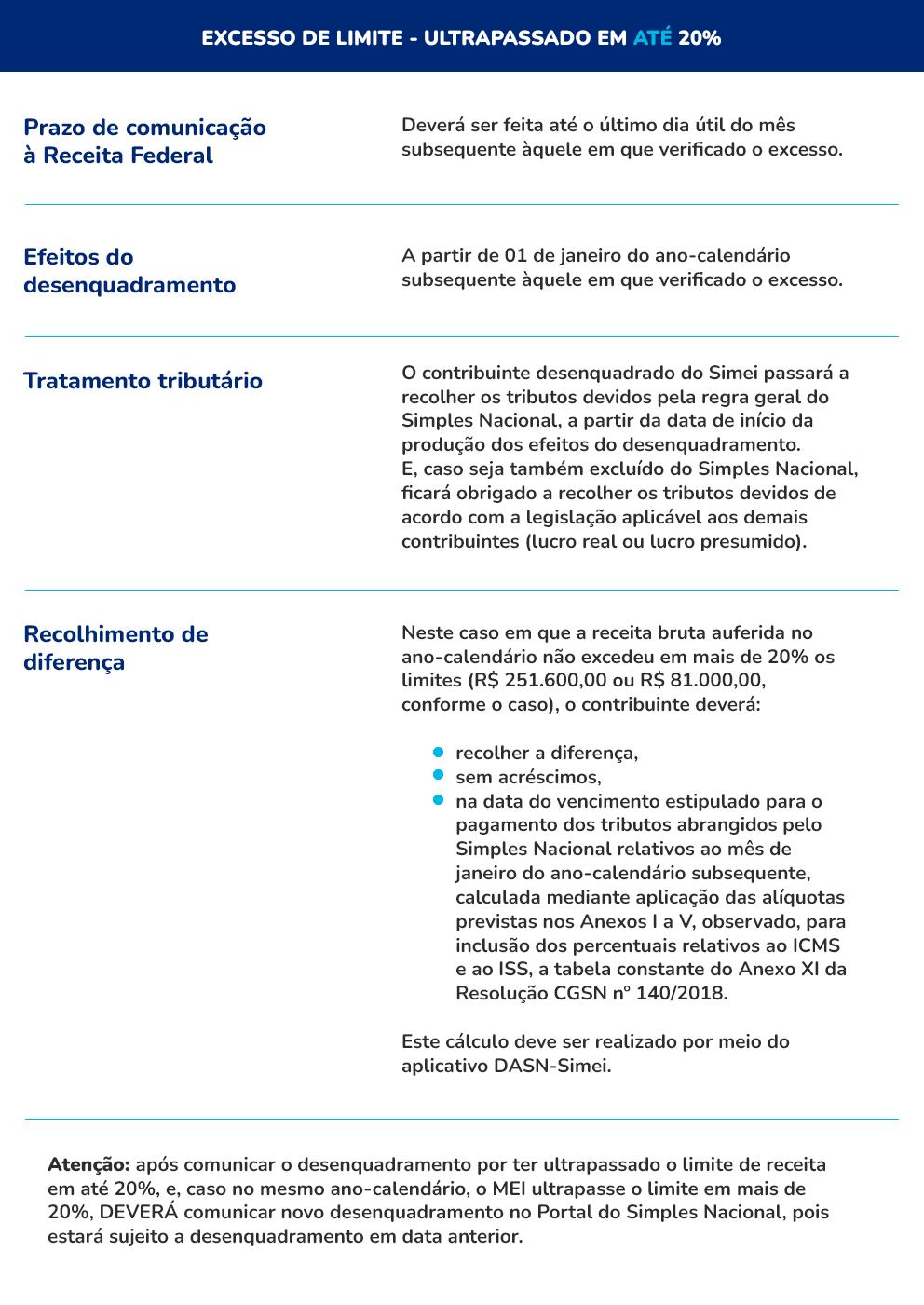

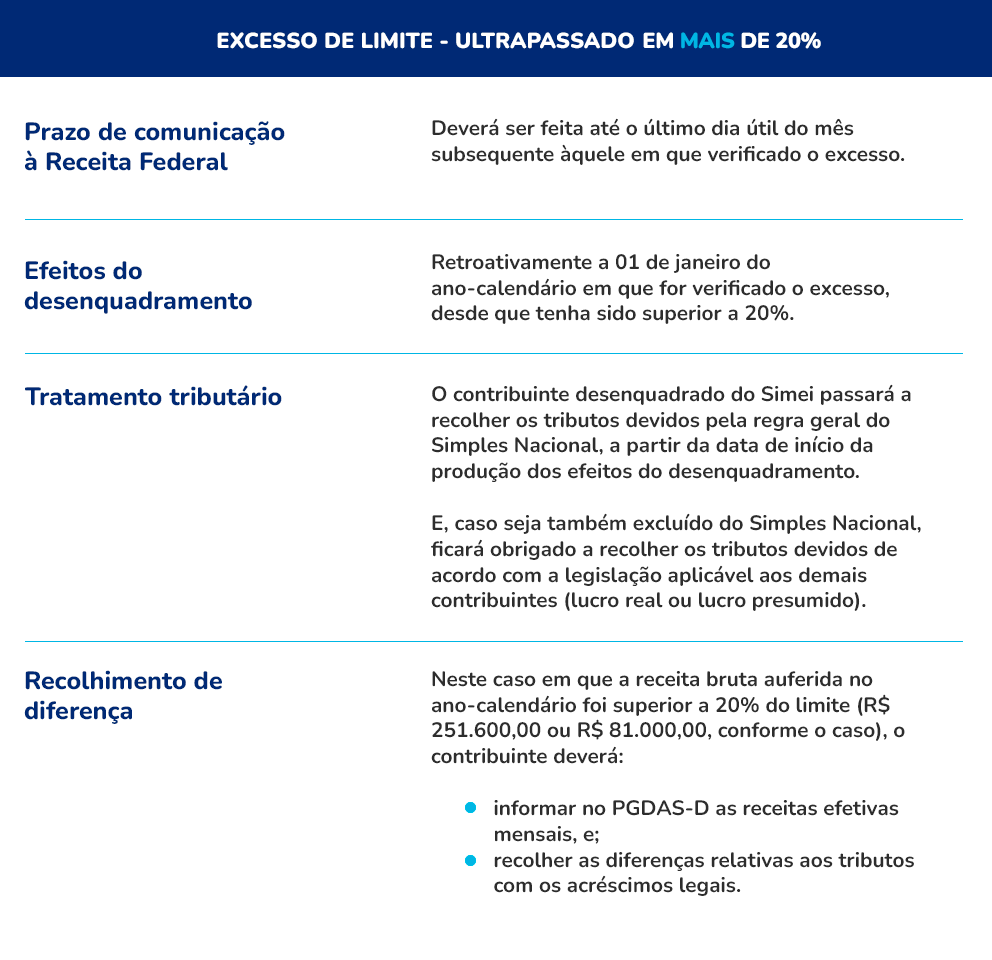

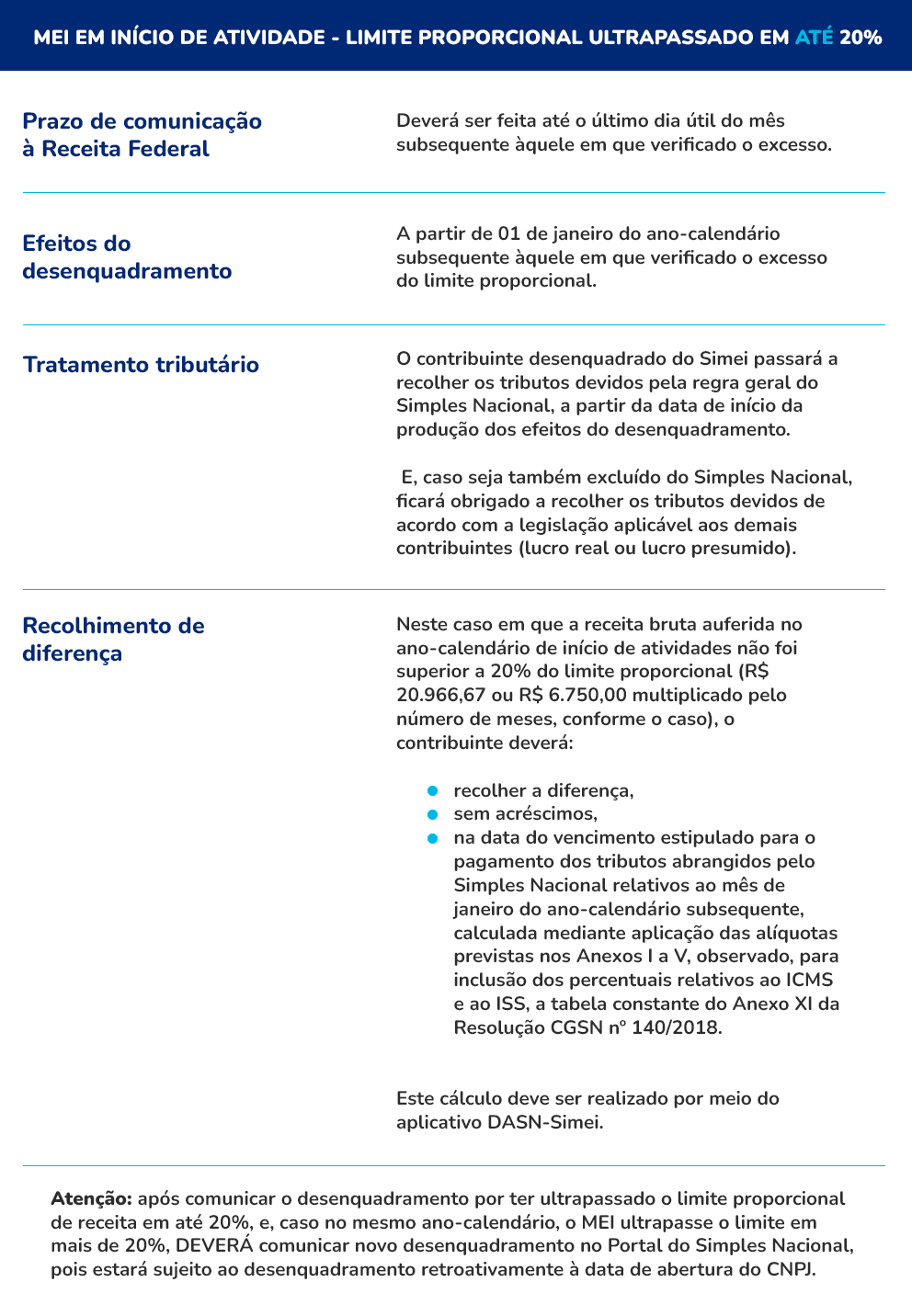

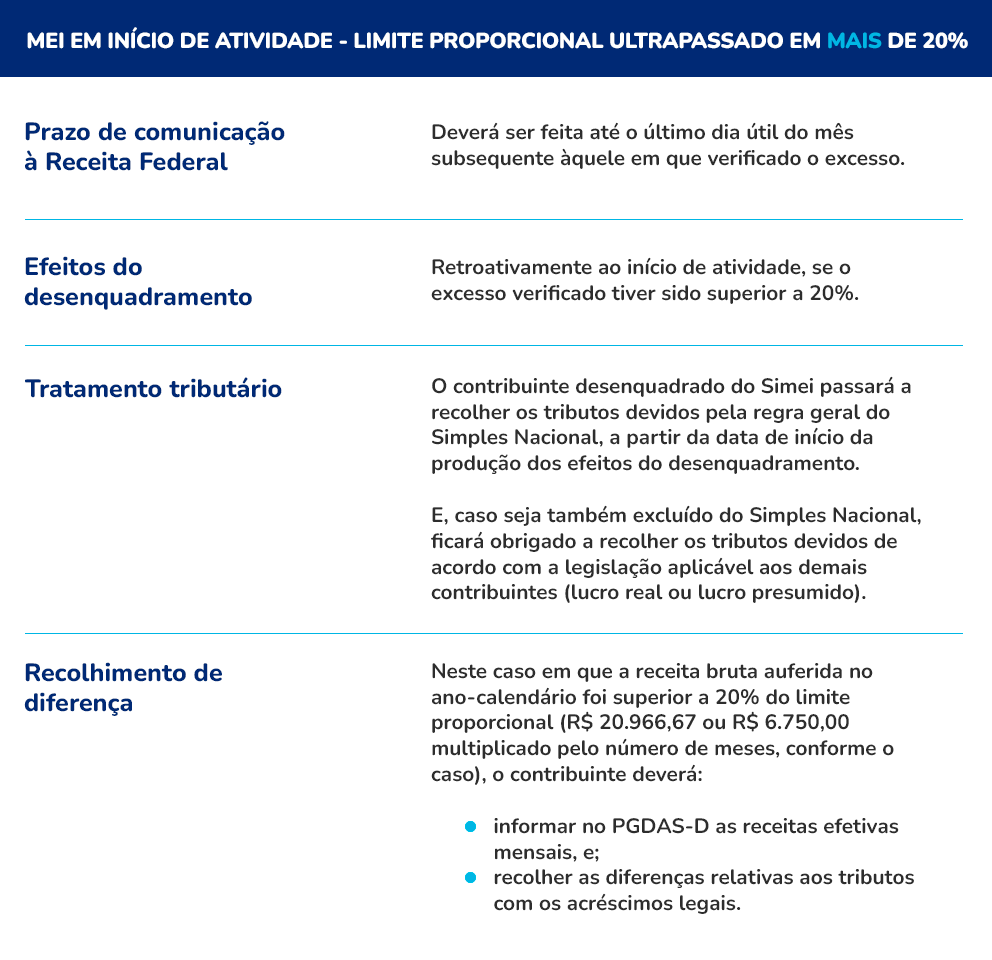

Caso ocorra o excesso de limite do MEI, haverá a obrigatoriedade de exclusão do Simei, conforme os quadros sinóticos a seguir:

Como fazer a comunicação obrigatória do desenquadramento?

Quando ocorrer o excesso de limite do MEI, devem ser realizados os procedimentos a seguir:

- acessar o aplicativo disponibilizado no Portal do Simples Nacional / Simei / Serviços / Desenquadramento, com Código de Acesso ou Certificado Digital;

- indicar, na lista que será apresentada: o motivo do desenquadramento, se está em início de atividade e se foi em até 20% ou acima de 20%.

Quais as obrigações decorrentes do desenquadramento do MEI?

O MEI que for desenquadrado por excesso de limite, deixará de ter direito ao tratamento diferenciado e se submeterá ao cumprimento das obrigações acessórias previstas para os demais optantes pelo Simples Nacional, caso permaneça nesse Regime, observando que em relação à emissão de documentos fiscais, a perda ocorrerá:

- a partir de 01 de janeiro do ano-calendário subsequente ao da ocorrência do excesso, na hipótese de não ter excedido o referido limite em mais de 20%;

- a partir do mês subsequente ao da ocorrência do excesso, na hipótese de ter excedido o limite em mais de 20%.

O que fazer quando há erro no desenquadramento?

Conforme orientações publicadas no Portal do Simples Nacional, antes de confirmar o desenquadramento, verifique se informou o motivo e a data do fato motivador corretos, observando que não é possível:

- cancelar nem corrigir a comunicação de desenquadramento registrada;

- alterar o motivo e a data efeito do desenquadramento registrados no portal do Simples Nacional.

A única exceção permitida é em relação a alteração de excesso de receita em até 20% para excesso de receita em mais de 20%.

Em caso de erro na comunicação ou se o MEI incorreu em outra hipótese de desenquadramento (com data efeito de desenquadramento anterior), deve formalizar processo administrativo junto à RFB, solicitando a correção do motivo e da data do fato motivador do desenquadramento.

Exemplo

A empresa comunicou o desenquadramento por opção em agosto/2020, com efeitos a partir de 01/01/2021.

Em outubro/2020, excedeu o limite de receita em mais de 20% – este motivo enseja o desenquadramento a partir de 01/01/2020, cujos efeitos são anteriores a 01/01/2021.

O MEI deve formalizar processo administrativo perante a Receita Federal, solicitando a alteração do motivo e dos efeitos do desenquadramento.

Outros detalhes podem ser verificados no Manual de Desenquadramento do SIMEI.

Quando ocorre o desenquadramento de ofício?

O desenquadramento de ofício não depende de comunicação ou solicitação do MEI, e ocorrerá quando:

- for constatada falta da comunicação pelo MEI, observada a data de produção de efeitos, conforme o caso;

- for constatado que o empresário não atendia às condições para ingresso no Simei, previstas no art. 100 da Resolução CGSN nº 140/2018, ou que ele tinha prestado declaração inverídica no momento da opção pelo Simei, nos termos do § 2º do art. 102 desta mesma Resolução, hipótese em que os efeitos do desenquadramento retroagirão à data de ingresso no regime.

A competência para desenquadrar de ofício um MEI é da Receita Federal e das Secretarias de Fazenda ou de Finanças do Estado ou do Distrito Federal, segundo a localização do estabelecimento e, tratando-se de prestação de serviços incluídos na competência tributária municipal, o Município também será competente para o desenquadramento.

Assim, é importante acompanhar mensalmente, a receita bruta auferida pelo MEI, para dar o tratamento correto, quando ocorrer o excesso de limite.

Gostou deste artigo? Leia também: Emissão de NFSe para o MEI