O DIFAL corresponde à diferença do ICMS, entre a alíquota interna do Estado de destino e a alíquota interestadual, aplicado nas vendas a consumidores finais.

Regra geral

Assim, a regra geral do DIFAL é que as empresas adquirentes das mercadorias, as destinem para:

- uso; ou

- consumo; ou

- para integrar o ativo imobilizado.

Essa é a regra aplicável para as empresas RPA (Regime Periódico de Apuração).

Regra para o Simples Nacional

Mas, para as empresas do Simples Nacional, a regra é diferente.

Neste caso, essas empresas podem fazer aquisições interestaduais também para industrialização ou comercialização.

Previsão legal

Na Lei Complementar nº 123/2006, art. 13, §§ 1º, XIII, alínea “h”, a redação não detalha essa informação, mas fica subentendida:

“Art. 13. O Simples Nacional implica o recolhimento mensal, mediante documento único de arrecadação, dos seguintes impostos e contribuições:

(…)

§ 1º O recolhimento na forma deste artigo não exclui a incidência dos seguintes impostos ou contribuições, devidos na qualidade de contribuinte ou responsável, em relação aos quais será observada a legislação aplicável às demais pessoas jurídicas:

(…)

XIII – ICMS devido:

(…)

h) nas aquisições em outros Estados e no Distrito Federal de bens ou mercadorias, não sujeitas ao regime de antecipação do recolhimento do imposto, relativo à diferença entre a alíquota interna e a interestadual;”

Estado de São Paulo

O Estado de São Paulo, quando estabelece a data de recolhimento do DIFAL, detalha essa informação no RICMS-SP:

“Artigo 115 – Além de outras hipóteses expressamente previstas, o débito fiscal será recolhido mediante guia de recolhimentos especiais, observado o disposto no artigo 566, podendo efetivar-se sem os acréscimos legais, tais como a multa prevista no artigo 528 e os juros de mora, até os momentos adiante indicados, relativamente aos seguintes eventos:

(…)

XV-A – na entrada em estabelecimento de contribuinte sujeito às normas do Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte – “Simples Nacional”, até o último dia do segundo mês subsequente ao da entrada:

(…)

a) de mercadoria destinada a industrialização ou comercialização, material de uso e consumo ou bem do ativo permanente, remetido por contribuinte localizado em outro Estado ou no Distrito Federal, o valor resultante da multiplicação do percentual correspondente à diferença entre a alíquota interna e a interestadual pela base de cálculo, quando a alíquota interestadual for inferior à interna.”

Portanto, é importante ter atenção nas aquisições por empresas RPA e pelas optantes pelo Simples Nacional.

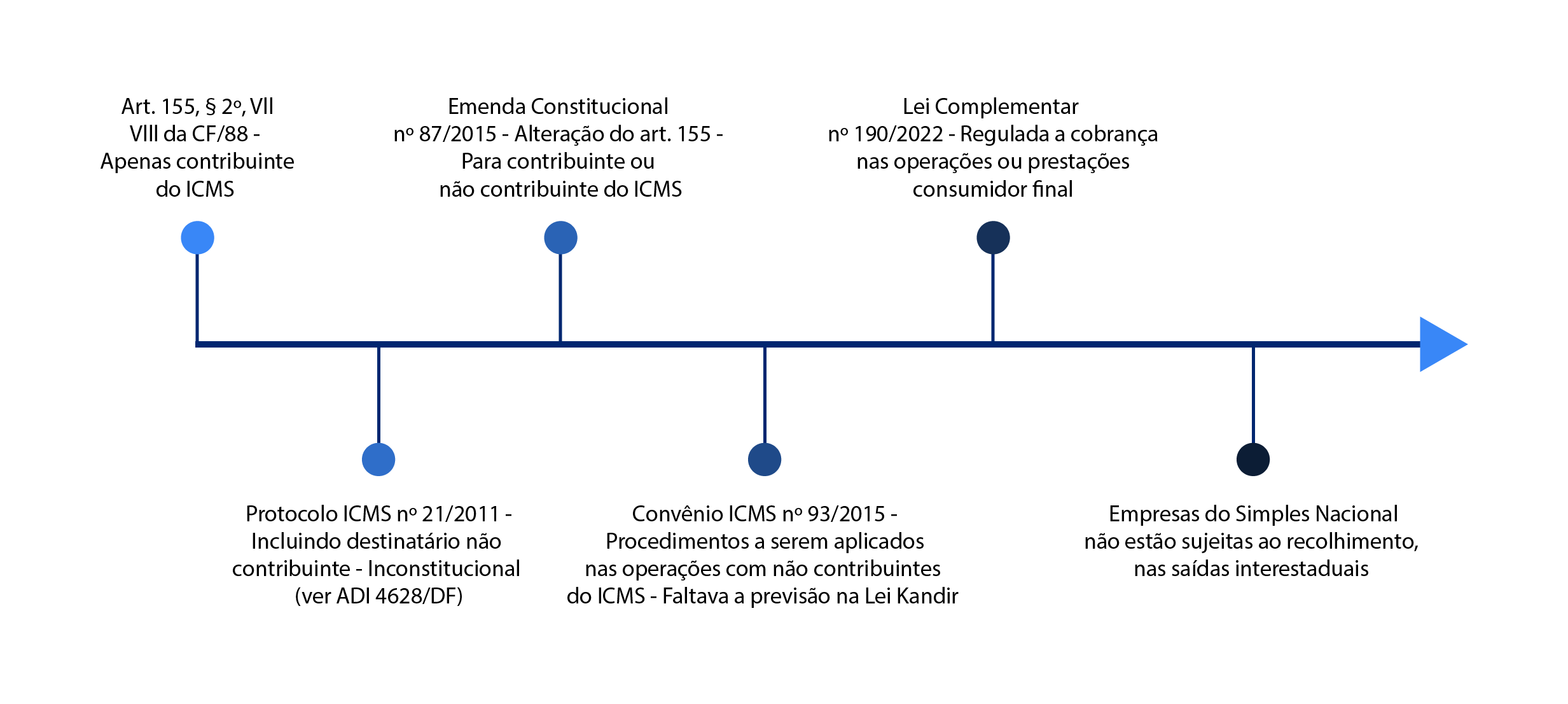

Linha do tempo do DIFAL