DIFAL é a sigla utilizada para identificar o regime de tributação do ICMS, definido como diferencial de alíquotas, ou seja, a diferença entre a alíquota interna do Estado de destino e a alíquota interestadual. Veja as regras, tipos e aplicação do regime a seguir.

Por que o DIFAL foi criado?

O DIFAL foi criado para atender a neutralidade tributária (art. 146-A da CF/88). Isto é, com base nesta neutralidade, o ICMS não pode interferir na formação de preço do produto, devendo ser aplicado de maneira igualitária entre Estados e Distrito Federal.

A função do DIFAL é corrigir a distorção entre a arrecadação dos Estados e DF, servindo como um instrumento de equilíbrio.

Origem e histórico do diferencial de alíquotas

Até o ano de 2015, a Constituição Federal, em seu art. 155, § 2º, VII e VIII, estabelecia que em relação às operações e prestações que destinassem bens e serviços a consumidor final localizado em outro estado, seria aplicada:

Porém, com o passar dos anos e o aumento das operações via e-commerce (comércio pela internet), e tendo em vista a aplicação da alíquota interna do Estado de origem, quando o consumidor final não fosse contribuinte do ICMS, percebeu-se a necessidade de fazer a divisão do ICMS que ficava apenas no Estado de origem, ocasionando uma “guerra fiscal”.

Em 2011 foi celebrado o Protocolo ICMS nº 21/2011, disciplinando a cobrança do diferencial de alíquotas sempre que fosse enviada mercadoria interestadual para destinatário não contribuinte do ICMS, porém, inconstitucional (ver ADI 4628/DF).

Mas, a partir de 2016, com a publicação da Emenda Constitucional nº 87/2015, foi alterado o art. 155, §2º, VII e VIII da Constituição Federal, estabelecendo que nas operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, localizado em outro Estado, será adotada a alíquota interestadual, cabendo ao Estado de localização do destinatário, o imposto correspondente à diferença entre a alíquota interna do Estado destinatário e a alíquota interestadual.

Ou seja, o diferencial de alíquotas passou a ser previsto para destinatário (consumidor final) contribuinte e não contribuinte do imposto, não mais aplicando a alíquota interna para o último caso.

Convênio ICMS nº 93/2015

Por meio do Convênio ICMS nº 93/2015, revogado pelo Convênio ICMS nº 236/2021 foram estabelecidos procedimentos a serem aplicados nas operações e prestações que destinem mercadorias, bens e serviços a consumidor final não contribuinte do ICMS, localizado em outra unidade federada.

Contudo, como não havia previsão em Lei Complementar, contribuintes entraram com ação alegando a inconstitucionalidade da cobrança por meio de Convênio, havendo a necessidade da edição de Lei Complementar.

Lei Complementar nº 190/2022

Com a publicação da Lei Complementar nº 190/2022, que alterou a Lei Kandir (Lei Complementar nº 87/1996), foi regulada a cobrança do DIFAL nas operações ou prestações que destinem mercadorias, bens e serviços a consumidor final domiciliado ou estabelecido em outro Estado, em relação à diferença entre a alíquota interna do Estado de destino e a alíquota interestadual.

A respeito do tema, vale conhecer a Ação Direta de Inconstitucionalidade (ADI) 7158, que transitou em julgado em fevereiro/2023, sobre trata do início da cobrança do DIFAL.

Como funciona o DIFAL?

Por este regime, nas operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do ICMS, localizado em outro Estado, será aplicada a alíquota interestadual e caberá ao Estado de localização do destinatário, o ICMS correspondente à diferença entre a alíquota interna do Estado destinatário e a alíquota interestadual.

Em resumo, o DIFAL pode ser “traduzido” como a diferença entre a alíquota interna do ICMS do Estado destinatário (adquirente) e a alíquota interestadual do ICMS do Estado remetente (vendedor). Observando que apenas haverá DIFAL quando a alíquota interestadual for menor que a alíquota interna.

Requisitos necessários do DIFAL

São requisitos necessários para que haja o DIFAL:

OPERAÇÃO INTERESTADUAL + AQUISIÇÃO PARA CONSUMO FINAL

Fato gerador e recolhimento do DIFAL

Para determinar o fato gerador e o recolhimento do DIFAL, temos que diferenciar o DIFAL contribuinte, do DIFAL não contribuinte.

No caso do DIFAL contribuinte, o destinatário (adquirente) é contribuinte do ICMS:

- O fato gerador será a entrada para o ativo ou para uso ou consumo

- O recolhimento do DIFAL será pelo próprio destinatário

Quanto ao DIFAL não contribuinte, o destinatário (adquirente) não é contribuinte do ICMS, e:

- O fato gerador será a saída para o ativo ou para uso ou consumo

- O recolhimento do DIFAL será pelo remetente (vendedor)

Essas informações são muito importantes para ligarmos o DIFAL à substituição tributária.

Qual é a unidade federada para DIFAL não contribuinte?

Em relação ao DIFAL não contribuinte, quando o destino final da mercadoria, bem ou serviço ocorrer em unidade federada diferente daquela em que estiver domiciliado ou estabelecido o adquirente ou o tomador, considerar-se-á unidade federada de destino aquela onde ocorrer efetivamente a entrada física da mercadoria ou bem ou o fim da prestação do serviço (Convênio S/Nº de 1970, art. 19, § 30)

Quem é contribuinte, não contribuinte e consumidor final?

De acordo com a Lei Kandir (Lei Complementar nº 87/1996, contribuinte é qualquer pessoa, física ou jurídica, que realize, com habitualidade ou em volume que caracterize intuito comercial, operações de circulação de mercadoria ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior. Logo, não contribuinte é a pessoa que não realiza essas operações.

Consumidor final é a pessoa física ou jurídica, não contribuinte do ICMS, adquirente de bens ou serviços para uso ou consumo, incluindo bens do ativo imobilizado.

Para o DIFAL, é contribuinte:

- O destinatário da mercadoria, bem ou serviço, na hipótese de contribuinte do imposto

- O remetente da mercadoria ou bem ou o prestador de serviço, na hipótese de o destinatário não ser contribuinte do imposto

Quem está sujeito ao DIFAL?

Podemos dividir o diferencial de alíquotas para as empresas sujeitas ao Regime Periódico de Apuração (RPA), sendo lucro real e lucro presumido, e para as empresas optantes pelo Simples Nacional.

As empresas do RPA estão sujeitas ao:

- Diferencial de alíquotas nas operações e prestações que destinem bens e serviços a consumidor final, contribuinte do imposto, localizado em outro Estado (antes da Emenda Constitucional 87/2015)

- DIFAL nas operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, com a finalidade de uso, consumo ou ativo imobilizado, localizado em outro Estado (a partir da Emenda Constitucional 87/2015 e Convênio ICMS nº 142/2018)

- DIFAL por substituição tributária, nas operações e prestações que destinem bens e serviços a consumidor final, contribuinte do imposto, com a finalidade de uso, consumo ou ativo imobilizado, localizado em outro Estado – dependendo de Convênios ou Protocolos (a partir da Emenda Constitucional 87/2015 e Convênio ICMS nº 142/2018)

Para as empresas do Simples Nacional, cabe:

- DIFAL nas aquisições interestaduais, desde que contribuintes do imposto, com a finalidade de industrialização, comercialização, uso, consumo e para o ativo imobilizado e que a mercadoria não esteja sujeita à substituição tributária (Lei Complementar nº 123/2006, art. 13, § 1º, XIII, “h” e § 5º).

As empresas do Simples Nacional não estão sujeitas ao recolhimento do DIFAL, em relação às saídas (vendas) interestaduais destinadas a consumidor final não contribuinte do ICMS (Convênio ICMS nº 236/2021). Sobre o tema, a Secretaria da Fazenda do Estado de São Paulo, esclareceu a situação por meio Resposta à Consulta Tributária nº 26939/2022, publicada em 01/02/2023.

O que é substituição tributária?

Substituição tributária do ICMS é um regime que atribui a responsabilidade do seu recolhimento a um terceiro que tenha relação com a operação. Neste regime, em vez do ICMS incidir em cada etapa da operação, incidirá apenas em uma delas, que contém todos os valores das etapas anteriores. Ou seja, o imposto será recolhido de uma vez.

A ST garante a minimização da sonegação fiscal, concentrando o recolhimento do imposto em uma pessoa da cadeia, que será a responsável pela cobrança e recolhimento. Dessa forma, o fisco não precisa se preocupar em cobrar e fiscalizar o imposto em cada etapa.

O Código Tributário Nacional, em seus arts. 121 e 128 conceitua:

- Contribuinte: quando tenha relação pessoal e direta com a situação que constitua o respectivo fato gerador

- Responsável: quando, sem revestir a condição de contribuinte, sua obrigação decorra de disposição expressa de lei

No caso da responsabilidade tributária, a lei pode atribuir de modo expresso a responsabilidade pelo crédito tributário a terceira pessoa, vinculada ao fato gerador da respectiva obrigação, excluindo a responsabilidade do contribuinte ou atribuindo-a a este em caráter supletivo do cumprimento total ou parcial da referida obrigação.

Em suma, na substituição tributária, o ICMS é cobrado do contribuinte (que praticou o fato gerador), denominado substituído, porém, recolhido pelo responsável determinado por lei, denominado substituto.

Espécies de substituição tributária

A substituição tributária está dividida em 3 espécies, relacionadas ao momento da ocorrência do fato gerador:

- antecedente ou para trás (diferimento): o fato gerador ocorreu lá trás e o último participante da cadeia é o substituto

- para frente ou subsequente: é a espécie mais utilizada, pois o ICMS é recolhido de forma antecipada por um dos participantes da cadeia, em relação a um fato que ocorrerá no futuro

- concomitante: o substituto tributário não está em nenhuma etapa anterior ou posterior, ele está participando do momento em que o fato gerador ocorre. Exemplo: transportador autônomo (contribuinte – substituído)

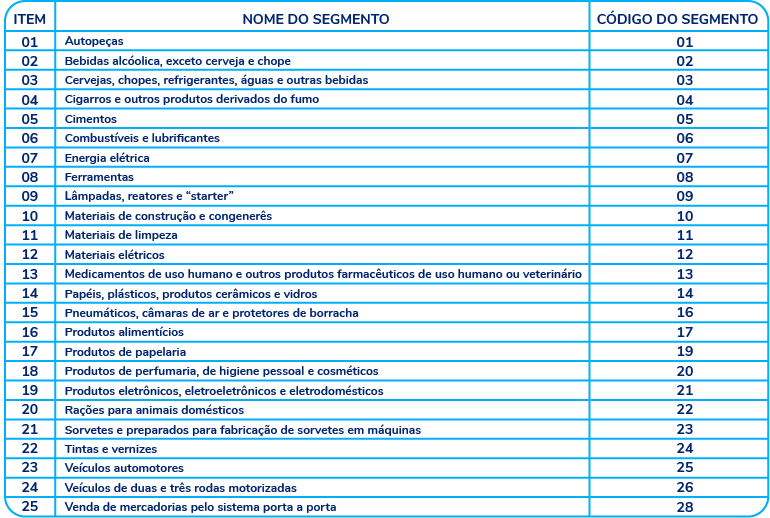

Segmentos de mercadorias sujeitos à substituição tributária

O Convênio ICMS nº 142/2018, que determina os regimes de substituição tributária e de antecipação de recolhimento do ICMS, com encerramento de tributação, relativos ao imposto devido pelas operações subsequentes, relaciona quais os segmentos de mercadorias sujeitas a esse regime:

Como funciona o DIFAL e a Substituição Tributária?

A substituição tributária também é aplicada ao DIFAL. Mas para que aconteça o DIFAL-ST, devem estar presentes os seguintes requisitos cumulativos (Convênio ICMS nº 142/2018, Cláusula primeira, § 1º):

OPERAÇÕES INTERESTADUAIS

+

BENS E MERCADORIAS DESTINADAS AO USO, CONSUMO OU ATIVO IMOBILIZADO (CONSUMO FINAL) SUJEITAS À SUBSTITUIÇÃO TRIBUTÁRIA

+

DESTINATÁRIO é CONTRIBUINTE do imposto

+

Existe ACORDO (Protocolo ou Convênio) específico celebrado entre o ESTADO REMETENTE e o ESTADO de DESTINO

=

DIFAL-ST a ser RECOLHIDO pelo REMETENTE

Portanto, não haverá DIFAL-ST quando:

- o destinatário não for contribuinte do ICMS; ou

- o destinatário for contribuinte do ICMS, mas a mercadoria não estiver sujeita à substituição tributária; ou

- o destinatário for contribuinte do ICMS, a mercadoria estiver sujeita à substituição tributária, mas não houver acordo (Protocolo ou Convênio) sobre ST, celebrado entre o Estado remetente e o Estado de destino; ou

- o destinatário for contribuinte do ICMS, a mercadoria estiver sujeita à substituição tributária, houver acordo sobre ST entre o Estado remetente e o Estado de destino, mas a mercadoria for destinada à comercialização ou industrialização.

Qual a diferença entre DIFAL e ST?

O DIFAL se difere da substituição tributária do ICMS, conforme os requisitos abaixo, analisados de maneira cumulativa (todos presentes), para cada regime:

Quem deve pagar o DIFAL?

No caso do DIFAL contribuinte, quem paga é próprio destinatário. Quanto ao DIFAL não contribuinte, quem paga é o remetente.

DIFAL para empresas do Simples Nacional

As empresas do Simples Nacional recolhem o DIFAL nas aquisições interestaduais, de mercadorias destinadas à industrialização, comercialização, uso, consumo e para o ativo imobilizado (Lei Complementar nº 123/2006, art. 13, § 1º, XIII, “h” e § 5º).

Contudo, quando estiverem na condição de remetentes da mercadoria, nas operações interestaduais destinadas a consumidor final não contribuinte do ICMS, estão dispensadas do recolhimento (Convênio ICMS nº 236/2021).

É importante lembrar que a empresa do Simples Nacional está sujeita ao sublimite para efeito de recolhimento do ICMS e ISS, definido para o ano-calendário de 2023, no valor de R$3.600.000,00, sendo aplicado para estabelecimentos localizados em todos os Estados e DF (Portaria CGSN nº 39/2022).

E, caso o ultrapasse, o recolhimento do ISS e do ICMS será fora do regime simplificado (fora do DAS), o que pode acarretar o recolhimento do DIFAL, quando realizar saída interestadual para consumidor não contribuinte do ICMS.

Antecipação com encerramento

Conforme previsão do art. 150, § 7º da Constituição Federal, a lei poderá atribuir a sujeito passivo de obrigação tributária a condição de responsável pelo pagamento de imposto ou contribuição, cujo fato gerador deva ocorrer posteriormente, ficando assegurada a imediata e preferencial restituição da quantia paga, caso não se realize o fato gerador presumido.

É a chamada antecipação com encerramento, que acontece quando:

- há operação interestadual;

- as mercadorias estão sujeitas à substituição tributária do ICMS no Estado de destino;

- a finalidade das mercadorias é a comercialização;

- não existe acordo entre o Estado de origem e o Estado de destino.

Nesta situação, o próprio contribuinte (destinatário) vai recolher o ICMS quando da entrada (compra) da mercadoria, antes da ocorrência do fato gerador (venda). Ou seja, ele vai antecipar o recolhimento das operações subsequentes. Nas saídas posteriores não haverá ICMS.

Antecipação sem encerramento

Na antecipação sem encerramento, o fato gerador também vai ocorrer em momento futuro, mas, os critérios se diferem da antecipação com encerramento, pois quando não há encerramento, existe recolhimento parcial do ICMS antes das operações de saída. Vejamos as características da antecipação sem encerramento:

- há operação interestadual;

- as mercadorias NÃO estão sujeitas à substituição tributária do ICMS;

- a finalidade das mercadorias é a comercialização.

Nas saídas posteriores haverá ICMS sobre a parte não recolhida.

Como identificar a incidência do DIFAL e da Antecipação do ICMS-ST?

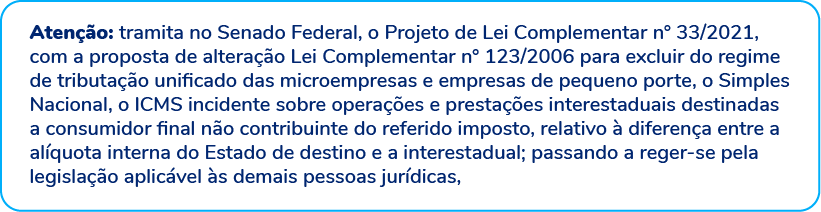

Para identificar quando a operação está sujeita ao DIFAL ou à antecipação com encerramento, fizemos um quadro comparativo:

Como o DIFAL impacta no preço final do produto?

Como vimos, a finalidade do DIFAL é fazer valer a neutralidade tributária do ICMS entre os Estados, prevenindo que o imposto influencie na formação de preço do produto. Logo, o DIFAL não pode impactar no preço final do produto.

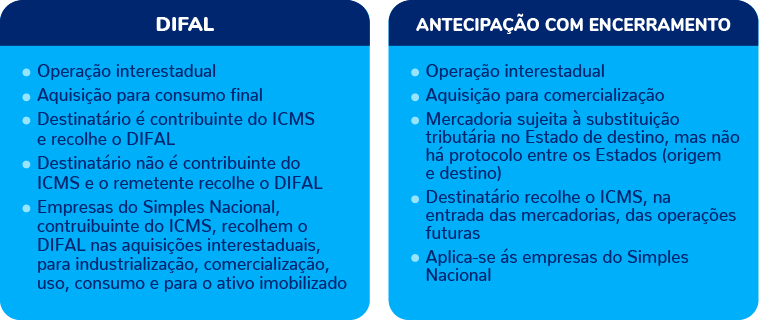

Vejamos um exemplo simples, considerando o cálculo por dentro do ICMS, caso não tivéssemos o DIFAL:

Cálculo do ICMS por dentro:

100/ (1-0,07) x 7% = (100/0,93) x 7% = 107,53 x 7% = 7,53

100/ (1-0,19) x 19% = (100/0,81) x 19% = 123,46 x 19% = 23,46

Neste caso, seria mais vantajoso adquirir a mercadoria do Estado de São Paulo, pois o valor da mercadoria seria mais barato, mesmo que houvesse um valor de frete mínimo.

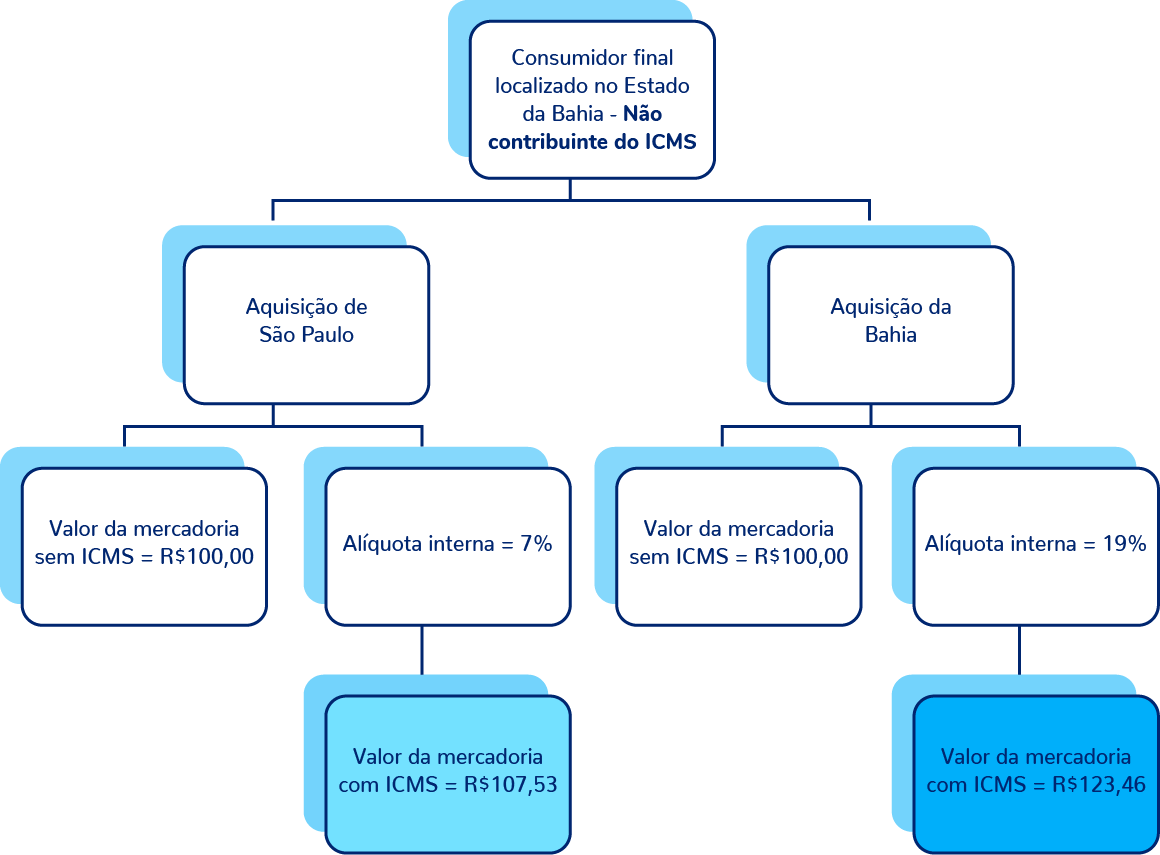

Agora, vejamos um exemplo simples, considerando o cálculo por dentro do ICMS com o DIFAL:

Com o regime do DIFAL, o valor da mercadoria com ICMS seria o mesmo, conforme o exemplo, pois o Estado de São Paulo, considerando que o consumidor final da Bahia fosse não contribuinte, faria o recolhimento da diferença entre a alíquota interna de 19% e a alíquota interestadual de 7%.

Essa mercadoria, quando adquirida do Estado de São Paulo, poderia ter o seu valor aumentado, se considerarmos o valor do frete cobrado, mesmo que com valor mínimo.

Portanto, o DIFAL veio promover esse ajuste de alíquotas, o equilíbrio entre os Estados, para que nenhum deles tivesse perda de receita e se sujeitasse à concorrência desleal.

Fluxograma do DIFAL