Para fazer a declaração de renda fixa e variável no IRPF, sem cair na malha, requer alguns cuidados que podem fazer toda a diferença. Saiba como se prevenir das notificações do “leão”, informando corretamente esses investimentos.

O que são investimentos?

Investimento significa a aplicação de capital com a expectativa de um benefício futuro, enquadrando-se também neste conceito, as aplicações financeiras (Poupança, CDB e outras). Esses investimentos são divididos em duas modalidades: renda fixa e renda variável, detalhados a seguir.

O que é renda fixa?

Renda fixa é o nome dado para a modalidade de investimento em títulos públicos ou privados, que possui a regra de remuneração definida. Em outras palavras, quando a pessoa compra um título de renda fixa, está emprestando dinheiro ao emissor do papel, que pode ser um banco, uma empresa ou até mesmo o governo.

Em troca, a pessoa recebe uma remuneração por um determinado prazo, na forma de juros e/ou correção monetária, podendo receber, ainda, parcelas chamadas “cupons”, mas que também são conhecidas como juros periódicos.

Nesta modalidade, o investidor sabe previamente qual será a rentabilidade do ativo caso o mantenha até o vencimento (curto ou longo prazo). Ou seja, ele tem previsibilidade sobre quanto o dinheiro irá render desde o momento da compra. Os principais tipos de renda fixa são: Poupança, CDB, Tesouro Direto, Debêntures, Letra de Câmbio, LCI e LCA.

O que é renda variável?

Renda variável é a modalidade de investimento na qual a pessoa, no momento da aplicação, não consegue ter previsibilidade em relação ao rendimento do dinheiro aplicado. Neste tipo de investimento, não tem como saber antecipadamente o quanto o dinheiro irá render, ou seja, a rentabilidade em renda variável pode ser maior do que se esperava, mas também pode ser menor.

Os principais tipos de renda variável são: Ações, Fundos Imobiliários, Opções, Câmbio, Contrato futuro, Derivativos, contratos negociados nas bolsas de valores, de mercadorias, de futuros e assemelhados.

O que são rendimentos e ganhos líquidos?

Rendimentos e ganhos líquidos são o retorno da aplicação. Em geral, rendimentos são percentuais de remuneração relativo ao valor aplicado em renda fixa.

Já os ganhos líquidos (renda variável), são o resultado positivo auferido nas operações (mercado à vista, mercado de opções, mercados futuros, mercado a termo) realizadas em cada mês, com a possibilidade de dedução dos custos e despesas incorridos, necessários à realização das operações.

A liquidação ou qualquer outra forma (cessão, resgate) de transmissão da propriedade, pode gerar o ganho líquido ou o resultado negativo/perdas na aplicação da renda variável. Essas perdas podem ser compensadas com ganhos, geralmente da mesma espécie de investimentos, reduzindo o valor da base de cálculo do imposto de renda a ser pago no mês.

Qual a diferença da declaração de ganhos líquidos e ganhos de capital no IRPF?

Os ganhos líquidos são informados na ficha “Renda variável” da Declaração de Ajuste Anual (DAA) e os ganhos de capital (venda de bens, direitos, participação societárias permanentes) são calculados pelo Programa Ganhos de Capital – GCAP do ano da venda e posteriormente, as informações são exportadas para a DAA entregue no ano seguinte.

Como funciona a tributação e tratamento do IRPF dos rendimentos e ganhos líquidos?

A Instrução Normativa RFB nº 1.585/2015, estabelece o tratamento do imposto de renda incidente sobre os rendimentos e ganhos líquidos auferidos nos mercados financeiro e de capitais.

A tributação do IRRF varia de 22,5% a 15% (tabela regressiva), conforme o tempo de aplicação e, para a pessoa física, o IR sobre os rendimentos e ganhos líquidos é definitivo. Ou seja, não pode ser aproveitado (deduzido do imposto devido na declaração). Portanto, para saber a tributação dos rendimentos e ganhos líquidos de aplicações financeiras, essa é a norma principal que reúne as informações necessárias.

Alguns rendimentos estão sujeitos à isenção ou alíquota 0, na fonte e na declaração de ajuste anual, como é o caso daqueles relativos à poupança. Os demais estão relacionados no art. 55 da Instrução Normativa RFB nº 1.585/2015.

Como declarar renda fixa no IRPF?

Antes de informar o rendimento, é necessário informar os dados da conta a ele relativa. Neste caso, vamos exemplificar a conta poupança, caso o saldo existente em 31/12/2022 seja maior que R$140,00.

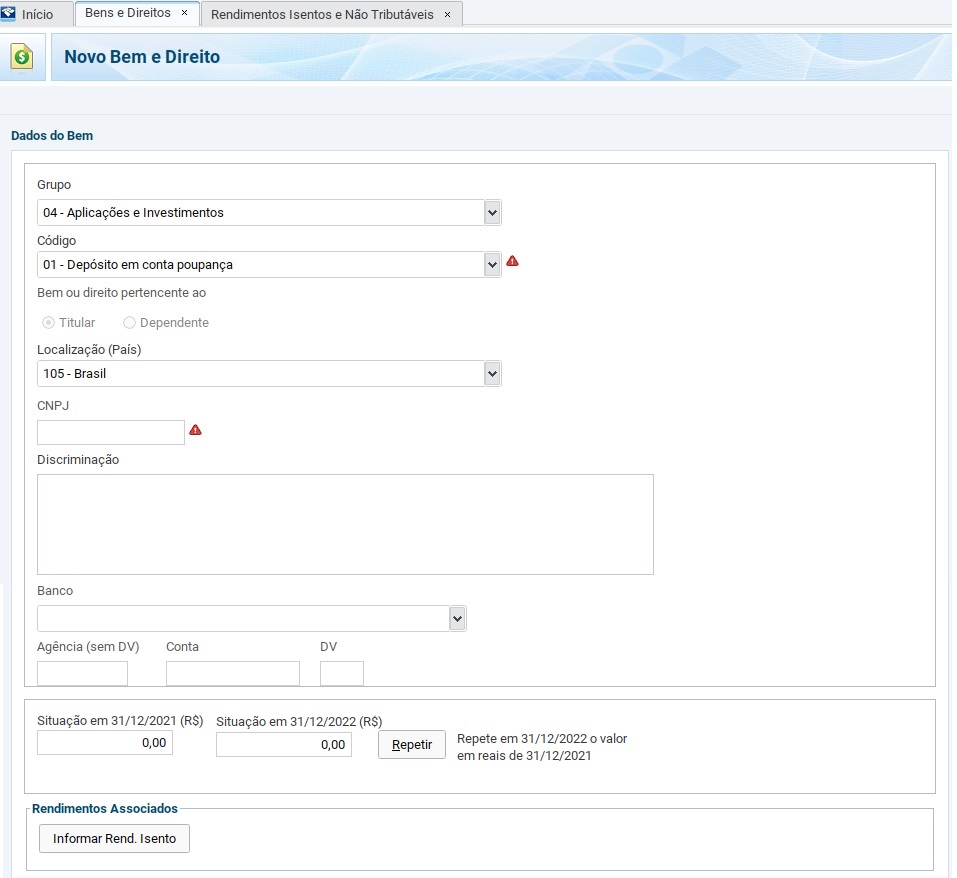

Na ficha “Bens e Direitos”, selecione o “Grupo 04 – Aplicações e Investimentos”, código “01 – Depósito em conta poupança”, a quem pertence o bem/direito (titular ou dependente).

Indique a localização, informe o CNPJ da instituição financeira, e no campo “Discriminação”: se a conta for conjunta (nome e número de inscrição no CPF do cotitular), se for de dependente, informe o nome e CPF dele. Nos campos próprios, informe a agência e conta.

Nos campos “Situação em 31/12/2021 (R$)” e “Situação em 31/12/2022 (R$)”, informe os saldos existentes nestas datas.

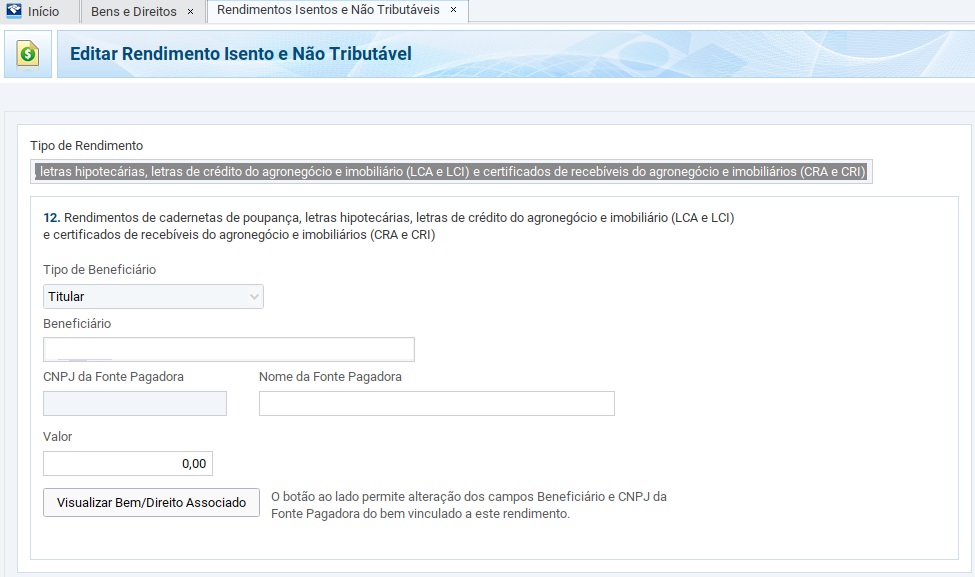

No campo “Rendimentos Associados”, de acordo com o comprovante de rendimentos, informe o nome da fonte pagadora e o valor. O próprio sistema já assume que é um rendimento isento que será informado automaticamente na ficha “Rendimento Isento e Não Tributável”, 12 – Rendimentos de cadernetas de poupança, letras hipotecárias, letras de crédito do agronegócio e imobiliário (LCA e LCI) e certificados de recebíveis do agronegócio e imobiliários (CRA e CRI).

Caso possua conta poupança em mais de uma instituição financeira, será preenchida uma ficha para cada.

Como declarar renda variável no IRPF (Ganhos em bolsa de valores)?

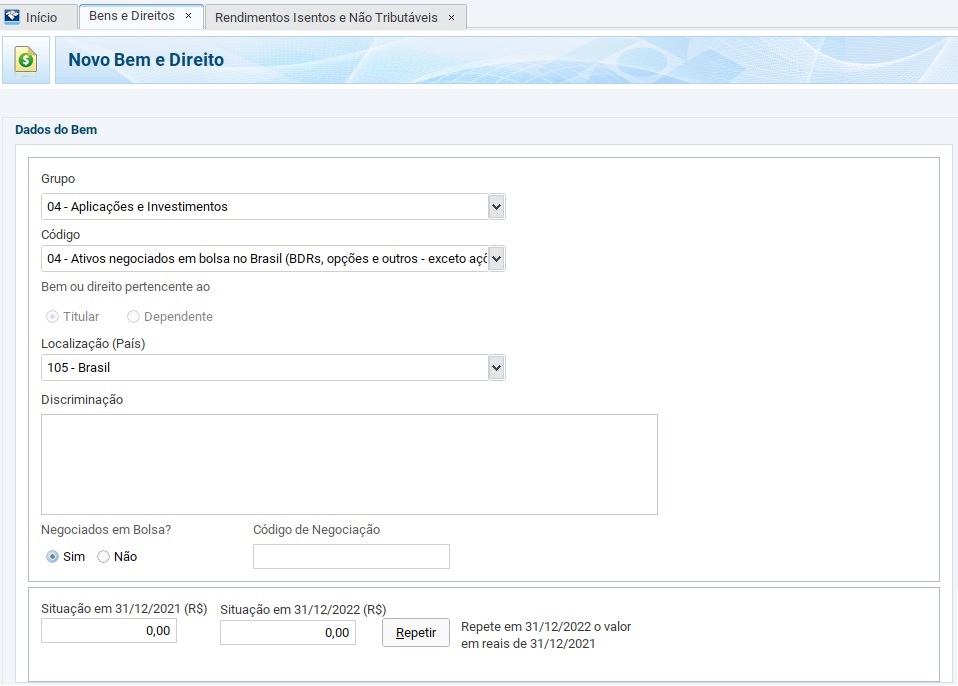

Se o valor de aquisição for igual ou superior a R$1.000,00, na ficha “Bens e Direitos”, indique o “Grupo 04 – Aplicações e Investimentos”, código “04 – Ativos negociados em bolsa no Brasil (BDRs, opções e outros – exceto ações e fundos)”, selecione a quem pertence o bem/direito (titular ou dependente).

Indique a localização e no campo “Discriminação” informe: os ativos, e se for opções, a quantidade e a série das opções e a data de vencimento.

Indique que são negociados em bolsa e informe o código da negociação, de acordo com o comprovante fornecido pela instituição.

Nos campos “Situação em 31/12/2021 (R$)” e “Situação em 31/12/2022 (R$)”, informe os valores existentes nestas datas.

Como informar os ganhos líquidos ou perdas na declaração do IRPF?

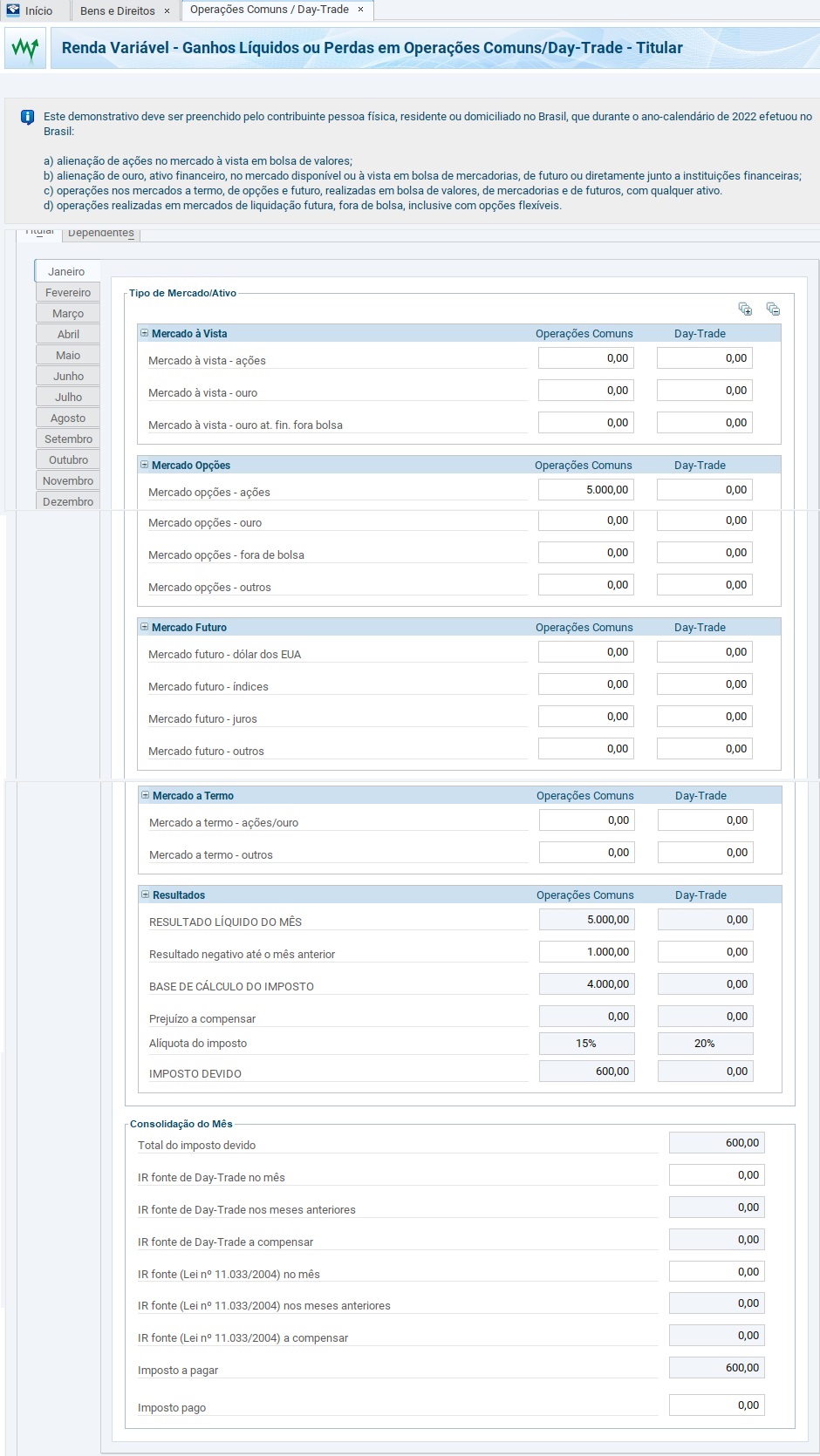

A ficha “Renda Variável” deve ser preenchida desde que no ano de 2022 tenha ocorrido a alienação, que no caso em questão, foi em bolsa de valores, seja o resultado positivo (ganhos líquidos) ou negativo (perdas/prejuízo).

Para tanto, selecione a aba “titular” ou “dependente”, no mês e linha correspondente, informe na coluna “Operações Comuns” o valor do ganho ou da perda (antes do valor, o sinal negativo).

No quadro “Resultados”, vai ser mostrado o resultado líquido do mês, que vai gerar a base de cálculo para determinar o imposto devido.

Caso tenha resultado negativo em meses anteriores, há campo próprio para informação, com a finalidade de reduzir a base de cálculo do imposto. Lembrando que o imposto deve ser pago até o último dia útil do mês seguinte àquele em que os ganhos houverem sido apurados.

Isto é, os ganhos líquidos são apurados e tributados, mês a mês, em separado, e não integram a base de cálculo do imposto de renda na DAA, e o imposto pago não pode ser deduzido do devido na declaração.

No quadro “Consolidação do Mês”, será mostrado o total do imposto devido, sendo necessário que a pessoa física informe o IR fonte pago (0,005%, conforme o caso) na linha correspondente, e ao final, informe o valor do imposto pago indicado no valor do principal do DARF.

Lembrando que o imposto vence no último dia útil do mês subsequente àquele em que os ganhos houverem sido percebidos e o código de recolhimento é 6015.

O pagamento do imposto após o vencimento será acrescido de multa e juros de mora, calculados sobre o valor do imposto. A multa de mora será calculada à taxa de 0,33%, por dia de atraso, a partir do primeiro dia útil subsequente ao do vencimento, até o dia em que ocorrer o pagamento, limitada a 20%.

Os juros de mora serão equivalentes à taxa referencial do Sistema Especial de Liquidação e Custódia (Selic) para títulos federais, acumulada mensalmente a partir do primeiro dia do mês subsequente ao do vencimento até o mês anterior ao do pagamento e de 1% (um por cento) no mês em que o pagamento estiver sendo efetuado.

Quem precisa fazer a declaração de renda fixa e variável no IRPF?

Até 2022, a pessoa física que realizasse qualquer operação em bolsas estava, automaticamente, obrigada à apresentação da Declaração de Ajuste Anual.

Mas, para 2023, a obrigação de apresentação passou a ser em relação às negociações em bolsas de valores, de mercadorias, de futuros e assemelhadas, para quem realizou alienação (venda no ano-calendário), cuja soma foi superior a R$40 mil ou com apuração de ganhos líquidos sujeitos à incidência do imposto.

Passo a passo para a declaração de renda variável e criptomoedas no IRPF

A Receita Federal, na Semana IRPF 2023, explicou por meio de videoaula, sobre a inclusão na Declaração de Ajuste Anual, dos dados relativos à renda variável e criptomoedas.

Veja também: Declaração de criptomoedas no imposto de renda 2023

Fontes de pesquisa

- Site da XP Investimentos

- Instrução Normativa RFB nº 1.585/2012

- Site do Banco Central do Brasil

- Ajuda do Programa IRPF