Neste artigo vamos trazer orientações para você calcular o valor da multa de mora e dos juros, quando houver recolhimento de tributos federais em atraso.

Tributos federais recolhidos em atraso

Tendo em vista a possibilidade do contribuinte efetuar o recolhimento dos tributos federais em atraso, o legislador estipulou a aplicação de penalidades: acréscimo de multa e juros de mora, calculados conforme a data de recolhimento pelo contribuinte (Lei nº 9.430/1996, art. 61 e RIR/2018, art. 997).

Esse recolhimento do tributo em atraso, com multa e juros de mora, pode ser de forma espontânea ou de ofício.

O que é o pagamento espontâneo?

O pagamento espontâneo do imposto ou contribuição em atraso (após o vencimento legal), acontece quando o contribuinte (pessoa física ou pessoa jurídica) efetua o recolhimento:

- sem notificação ou intimação do fisco (ofício);

- com os acréscimos legais (multa e juros de mora) devidos.

O que são acréscimos legais?

Acréscimos legais são os valores relativos à multa de mora e juros, incidentes sobre o valor do tributo ou contribuição.

De forma bem breve, mora é a demora, o descumprimento voluntário da obrigação de pagar, no prazo determinado.

O que é multa?

É uma penalidade aplicada sobre o valor do tributo ou contribuição recolhidos após o prazo estipulado na legislação. As multas podem ser de mora ou de ofício.

A multa de mora também é conhecida como multa fiscal, multa moratória e multa tributária.

Sobretudo, o nome a ela atribuído, não muda a sua finalidade (essência), desde que seja aplicada sobre o pagamento em atraso do tributo.

Diferença entre multa de mora e multa de ofício

A multa de mora é a penalidade aplicada sobre o tributo ou contribuição pago em atraso, de forma espontânea pelo contribuinte (pessoa física ou jurídica).

Multa de ofício é a penalidade aplicada sobre o tributo ou contribuição não recolhido, que se torna objeto de fiscalização. As multas de ofício podem variar de 50% a 150% (Lei nº 9.430/1996, art. 44).

Denúncia espontânea

Existe a possibilidade de dispensa no pagamento da multa de mora, quando ficar caracterizado o procedimento de denúncia espontânea, de acordo com o RIR/2018, art. 994, § 7º.

Considera-se ocorrida a denúncia espontânea, para fins de aplicação do art. 19 da Lei nº 10.522/2002, quando o sujeito passivo (contribuinte ou responsável tributário) confessa a infração, e até este momento extingue a sua exigibilidade mediante pagamento.

Você encontrará mais informações sobre o assunto: SC COSIT nº 384/2014; SC COSIT nº 233/2019; e SC Interna COSIT nº 8/2016.

Conceito de juros de mora

Juros de mora também é uma penalidade, assim como a multa de mora, incidente sobre o valor do tributo ou contribuição em atraso.

Qual o limite da multa e juros de mora?

O limite para a multa de mora é de 20%, pois sujeita-se ao princípio do não confisco (CF/88, art. 150, IV). Ou seja, não pode ser abusiva sujeitando o contribuinte a ir além da sua capacidade econômico-financeira, respondendo injustamente com seu patrimônio (Veja AI 727872 AgR).

A multa tem a função de desestimular o não pagamento no prazo.

Os juros de mora, em regra, não estão sujeitos à limitação. Portanto, existe diferença entre a multa e os juros de mora.

O que acontece ao pagar os tributos sem os acréscimos legais?

Quando os tributos forem recolhidos sem os acréscimos legais ou com os acréscimos em valor menor que o devido, a diferença será exigida por meio de auto de infração, sem a incidência de multa de lançamento de ofício (IN SRF nº 77/1998, arts. 4º e 5º).

Lembre-se que a falta de recolhimento de tributos e contribuições impede a emissão da Certidão Negativa de Débitos (CND).

Como calcular a multa de mora?

A multa de mora será calculada com a aplicação da taxa de 0,33% por dia de atraso, limitada a 20%, sobre o valor do débito.

O início da contagem será a partir do 1º dia subsequente ao do vencimento do prazo para pagamento do tributo ou da contribuição até o dia em que ocorrer o seu pagamento.

Exemplo de cálculo da multa de mora:

- Tributo: PIS/Pasep sobre faturamento (código de receita: 8109)

- Período de apuração (competência): Fevereiro/2022

- Vencimento: 25/03/2022

- Valor do débito: R$2.200,00

- Data do recolhimento em atraso: 22/06/2022

- Período da multa: De 26/03/2022 a 22/06/2022

- Percentual da multa: 0,33 x 87 dias = 28,71% (multa limitada a 20%)

- Aplicação da multa sobre o valor principal do débito: 2.200,00 x 20% = 440,00

Como calcular os juros de mora?

Antes de informações sobre o cálculo, é importante saber que esses juros de mora são equivalentes à taxa referencial do Sistema Especial de Liquidação e Custódia (SELIC), acumulada mensalmente.

Assim, a incidência dos juros de mora terá início a partir do 1º dia do mês subsequente ao vencimento do prazo, até o mês anterior ao do pagamento, e de 1% no mês de pagamento.

Para calcular os juros de mora utiliza-se o valor do débito sem o acréscimo da multa de mora de 0,33% ao dia.

Exemplo de cálculo dos juros de mora

Utilizando os dados do exemplo da multa de mora, temos:

- Tributo: PIS/Pasep sobre faturamento (código de receita: 8109)

- Período de apuração (competência): Fevereiro/2022

- Vencimento: 25/03/2022

- Valor do débito: R$ 2.200,00

- Data do recolhimento em atraso: 22/06/2022

- Período dos juros SELIC de abril: 0,83% + SELIC de maio: 1,03% + 1% correspondente ao mês do pagamento, totalizando 2,86% de juros

- Aplicação dos juros sobre o valor principal do débito: 2.200,00 x 2,86% = 62,92

Acréscimos legais (multa e juros) sobre o débito

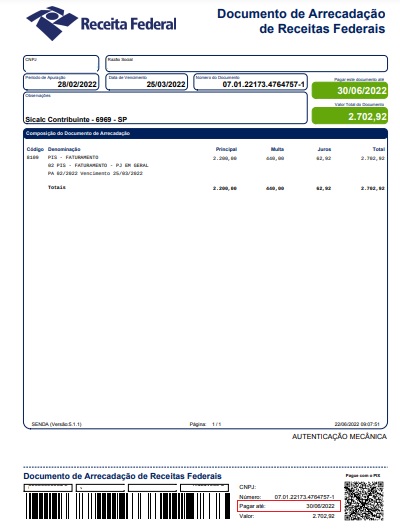

Agora que sabemos o valor da multa e dos juros de mora, vamos demonstrar como a informação deve constar no Documento de Arrecadação de Receitas Federais (DARF):

- Tributo: PIS/Pasep sobre faturamento (código de receita: 8109)

- Período de apuração (competência): Fevereiro/2022

- Vencimento: 25/03/2022

- Valor do débito: R$ 2.200,00

- Data do recolhimento em atraso: 22/06/2022

- Aplicação da multa sobre o valor principal do débito: 440,00

- Aplicação dos juros sobre o valor principal do débito: 62,92

- Total a recolher: R$2.702,92

Prazo para pagamento do tributo recalculado

Importante observar que a data de recolhimento foi determinada para 22/06/2022, mas o DARF pode ser pago até 30/06/2022, pois o valor da multa e dos juros de mora não vai mudar.

Sicalcweb: Programa para cálculo e impressão do DARF

O cálculo de tributos em atraso pode ser realizado pelo Sicalcweb – Programa para Cálculo e Impressão de Darf On Line, pois ele traz exatamente o valor da multa e dos juros de mora sobre os tributos e contribuições, eliminando o trabalho do cálculo manual.

A taxa de juros Selic é disponibilizada mensalmente no site da Receita Federal.

DARF em atraso com multa e juros de mora

Pessoa física e Simples Nacional

Tanto a pessoa física, quanto as empresas optantes pelo Simples Nacional, também estão sujeitas a aplicação dos acréscimos legais sobre:

- quotas do IRPF, IR sobre o ganho de capital

- Documento de Arrecadação do Simples Nacional – DAS

Como evitar multa por atraso?

Acesse os demonstrativos de pagamento dos tributos dos seus clientes automaticamente, e receba notificações dos vencidos por meio do Módulo Prevenção, para garantir a identificação rápida de inconformidades.

O sistema permite o controle da conformidade legal das empresas perante a Receita Federal, consulta de pendências, situação fiscal federal, monitoramento das mensagens do e-CAC, DEC estadual e municipal automaticamente.

Acompanhe o blog da Jettax e fique em dia com os assuntos mais comentados.